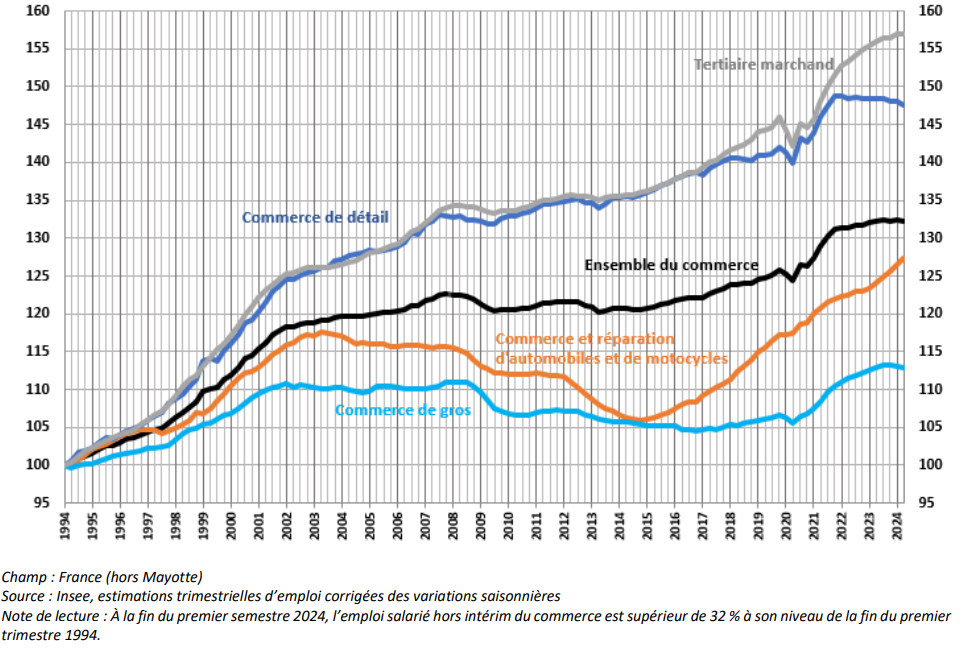

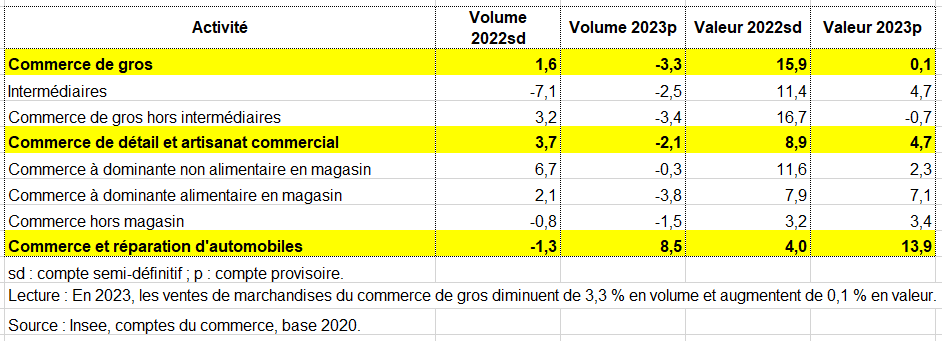

3/ Les entreprises du commerce

a) Vision du secteur du commerce avec la définition économique des entreprises

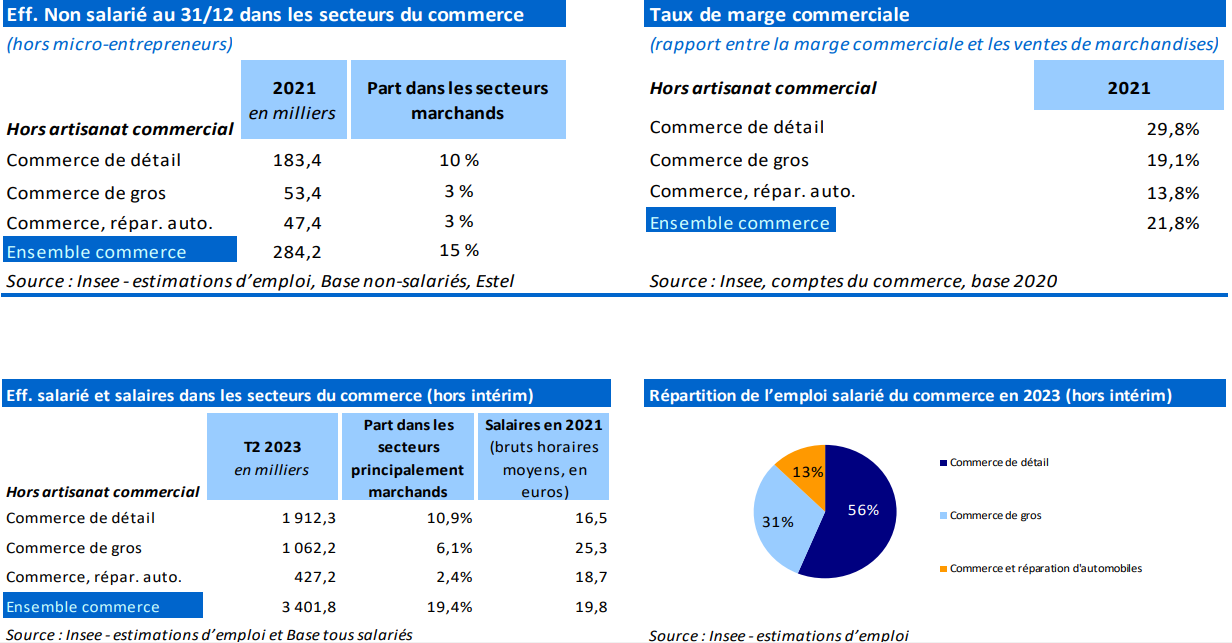

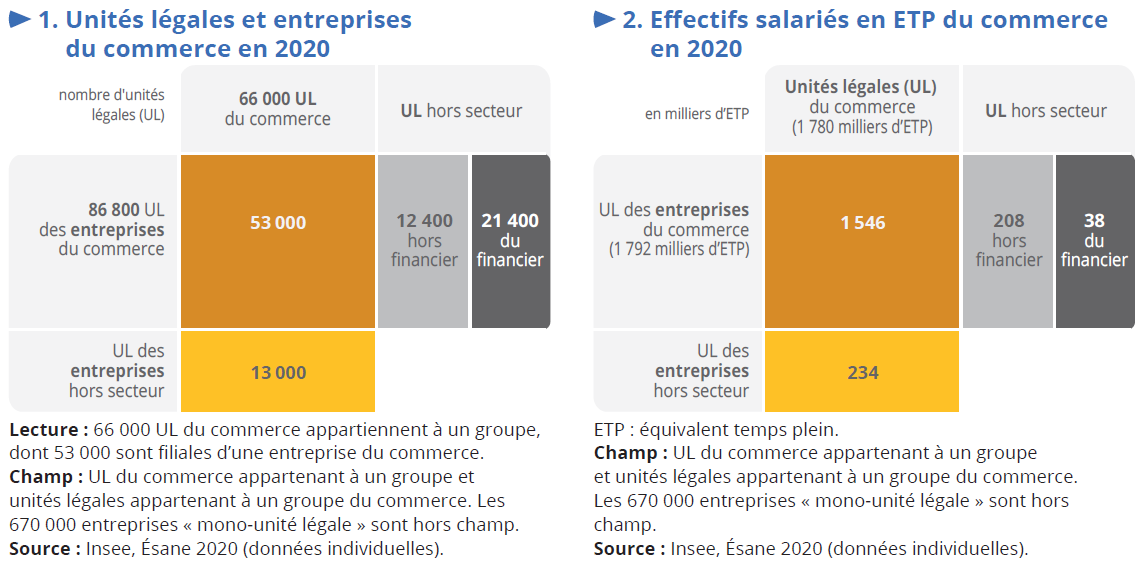

En 2020, on compte 736 000 unités légales dont l’activité principale relève du commerce : 670 000 sont des unités légales indépendantes, 66 000 appartiennent à un groupe. Parmi ces dernières, 53 000 appartiennent à des entreprises commerciales

et 13 000 appartiennent à des entreprises non commerciales (graphique suivant gauche). La moitié de ces dernières sont des filiales d’entreprises industrielles (5 900). Ce sont majoritairement des unités légales du commerce de gros, filiales d’entreprises des industries agroalimentaires (IAA), de la chimie, de la métallurgie ou des équipements électriques et électroniques. Par ailleurs, moins d’un tiers des unités légales du commerce rattachées à d’autres secteurs sont des filiales d’entreprises des services marchands (4 200). Les autres sont des filiales d’entreprises de la construction (1 200), des services financiers (900) et des transports et de l’entreposage (600). Les 13 000 unités légales du commerce filiales d’entreprises non commerciales emploient 234 000 salariés en équivalent temps plein (ETP), soit 13 % des ETP occupés dans les filiales commerciales (graphique suivant droite). Elles réalisent 17 % des 150 milliards de la valeur ajoutée générée par l’ensemble des unités légales exerçant une activité de commerce et appartenant à un groupe.

En 2020, 697 300 entreprises exercent principalement une activité de commerce. 27 300 d’entre elles sont organisées en groupes et rassemblent 86 800 unités légales. Parmi ces unités légales, 39 % (33 800) exercent une activité non commerciale. Ces filiales sont principalement dans les services marchands et financiers (30 400), en particulier le secteur des holdings, les activités spécialisées (sièges sociaux) et la location de biens immobiliers. Les autres proviennent de l’industrie (2 000), de la construction (700) et des transports et de l’entreposage (600). Au sein de ces entreprises, le poids des unités légales dont l’activité ne relève pas du commerce s’élève à 17 % de la valeur ajoutée, et 14 % des salariés (en ETP).

unités légales et entreprises du commerce en 2020

b) Chiffres clés du commerce

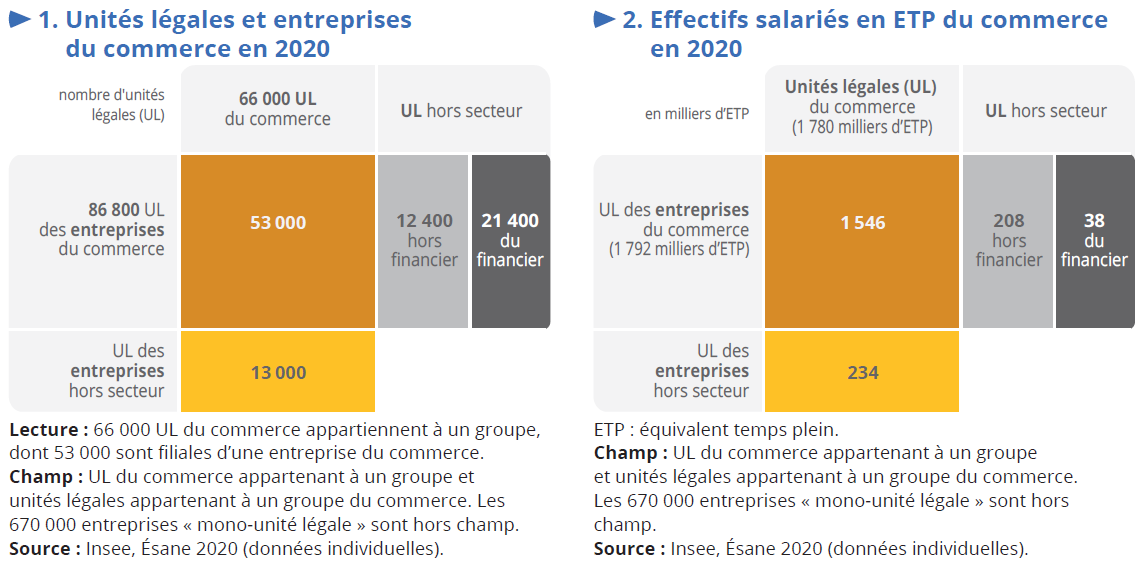

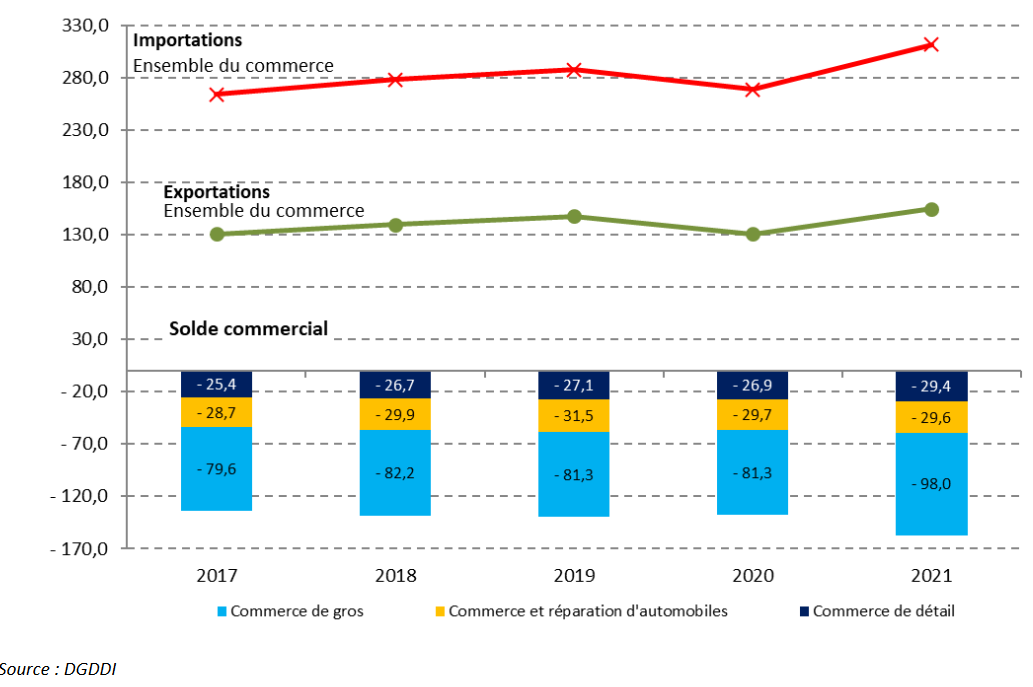

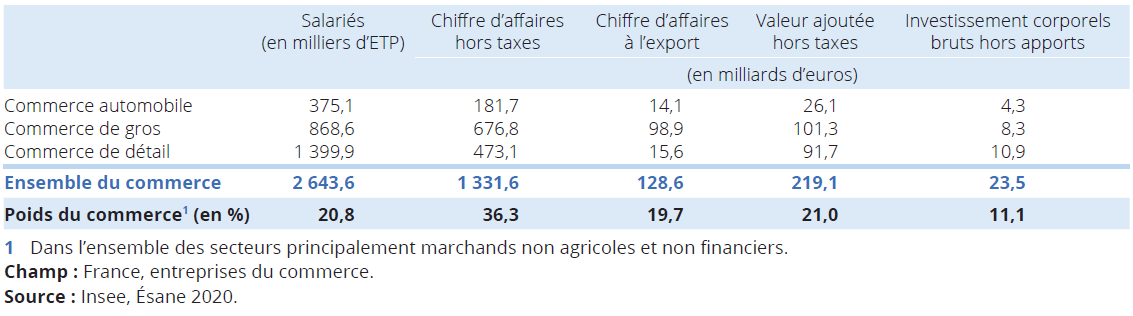

Les entreprises du commerce réalisent un chiffre d’affaires (CA) de 1 332 milliards d’euros et dégagent une valeur ajoutée (VA) de 219 milliards d’euros. Elles emploient 2,6 millions de salariés en équivalent temps plein (ETP). Leur poids dans l’ensemble des entreprises des secteurs principalement marchands non agricoles et non financiers est proche en matière de nombre d’entreprises (20 %), de salariés en ETP (21 %), de chiffre d’affaires à l’export (20 %) et de valeur ajoutée (21 %).

Chiffres clés du commerce en 2020

La grande majorité des entreprises commerciales n’ont qu’une seule unité légale : elles sont mono‑unité légale. Seulement 4 % (27 300 entreprises) sont organisées en groupe de sociétés. Celles‑ci sont composées de plusieurs unités légales commerciales ou non commerciales et englobent au total 86 800 unités légales. Bien que très minoritaires en nombre, le poids de ces entreprises dans le commerce est pourtant prépondérant : elles emploient 67 % des salariés en ETP, réalisent 70 % du chiffre d’affaires et jusqu’à 75 % du chiffre d’affaires à l’export.

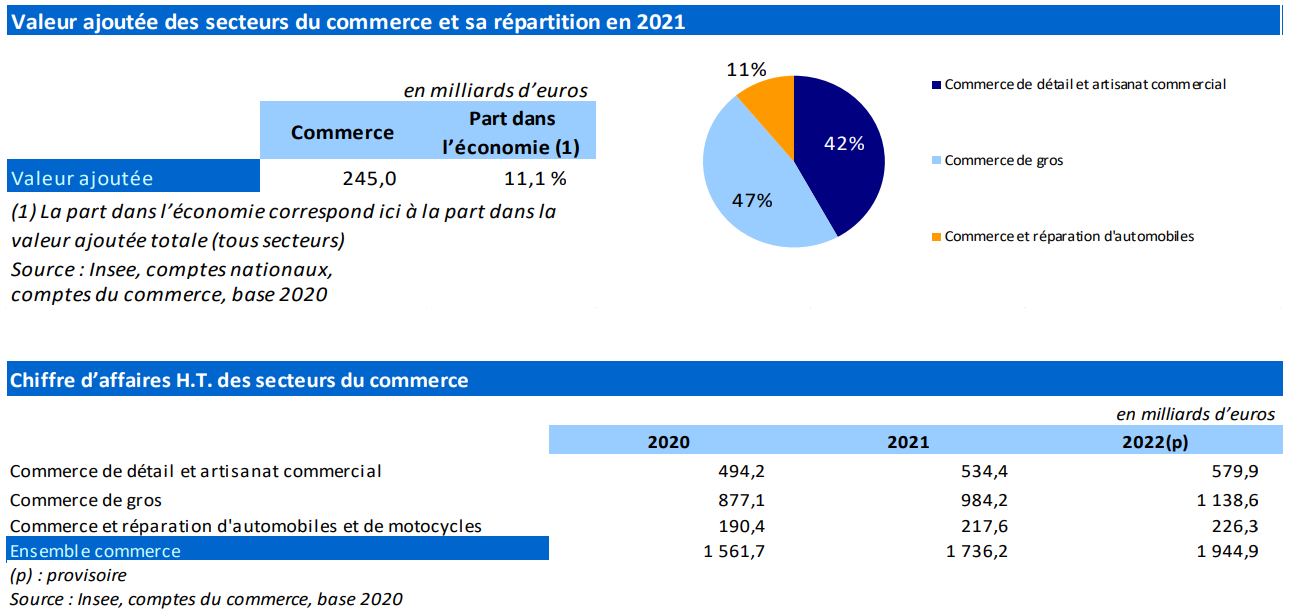

En 2020, le commerce de gros réalise 46 % de la VA du commerce, le commerce de détail 42 % et le commerce automobile 12 %. Mais le commerce de gros n’emploie qu’un tiers des salariés (33 %), contre plus de la moitié dans le commerce de détail (53 %). Les entreprises du commerce de gros sont celles qui exportent le plus (15 % de leur chiffre d’affaires). Comparativement, les entreprises du commerce de détail et automobile exportent peu (respectivement 3 % et 8 %).

La quasi‑totalité des entreprises du commerce sont des microentreprises (MIC) ou PME (hors MIC). Pourtant, elles ne rassemblent respectivement que 19 % et 31 % des salariés des entreprises du commerce, l’autre moitié des salariés étant employés par les entreprises de taille intermédiaire (ETI) et les grandes entreprises (GE). Le chiffre d’affaires à l’export est réalisé à 39 % par les ETI du commerce, tandis que les GE y contribuent à 34 % et les PME (hors MIC) à 21 %.

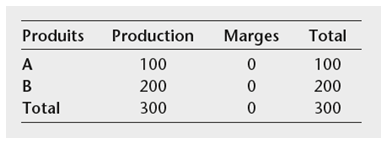

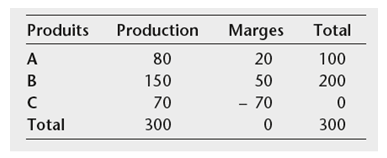

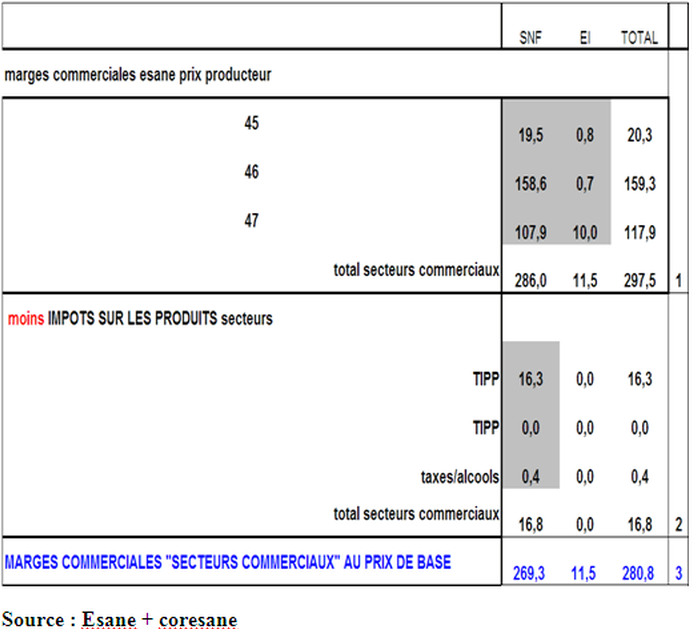

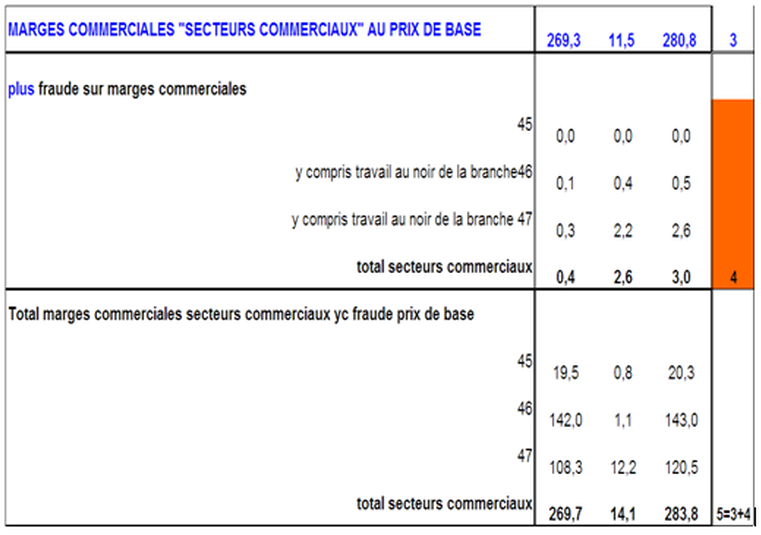

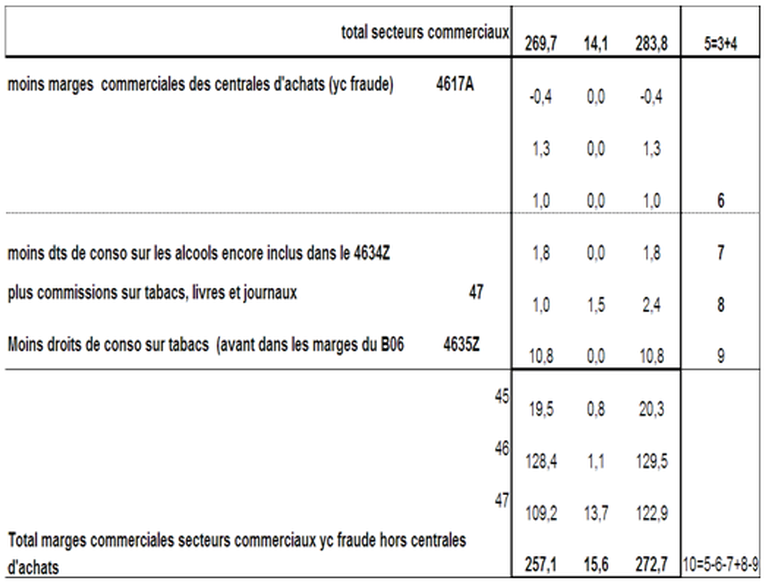

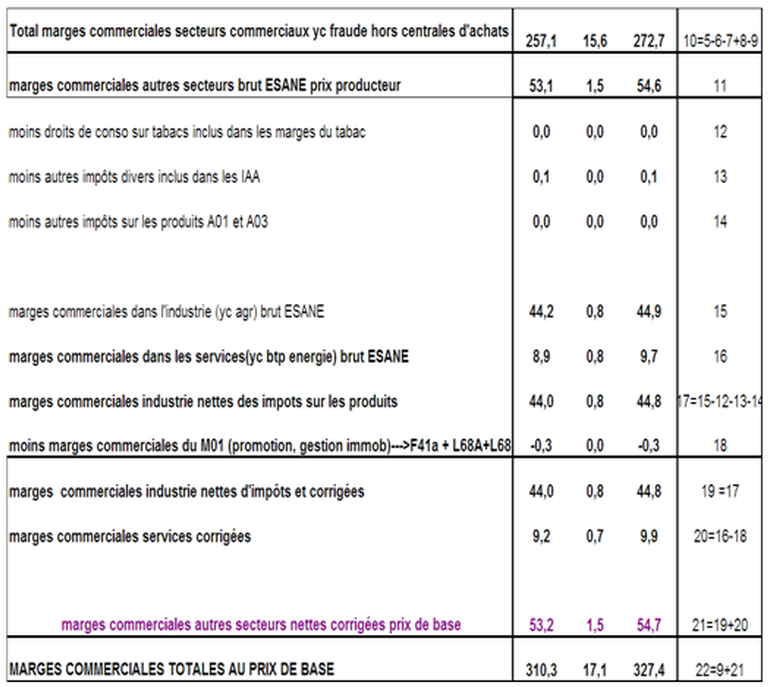

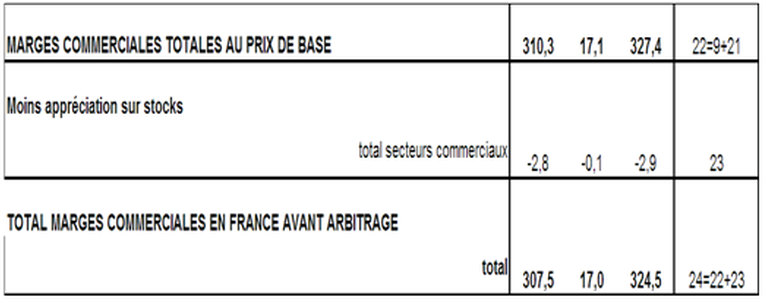

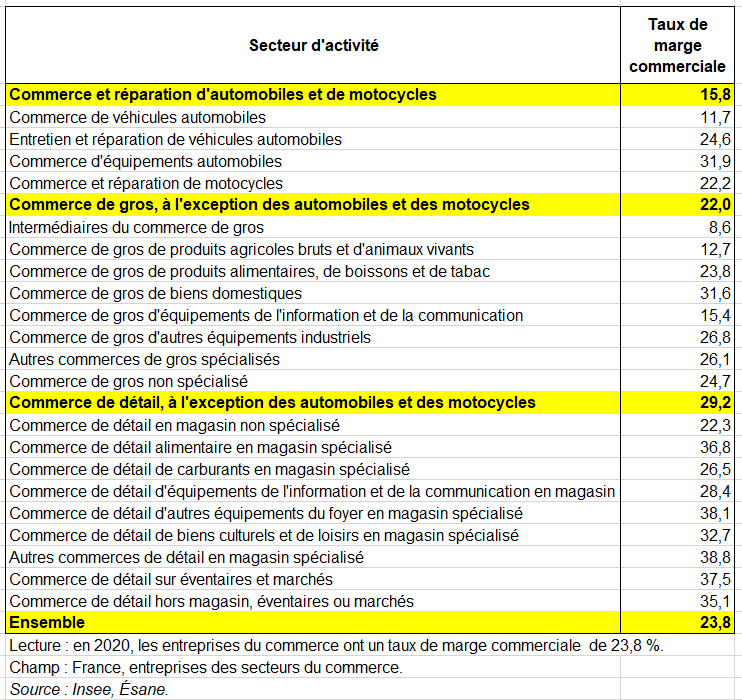

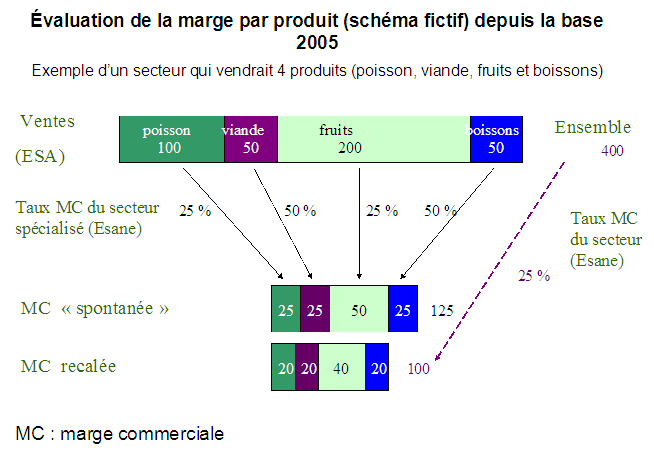

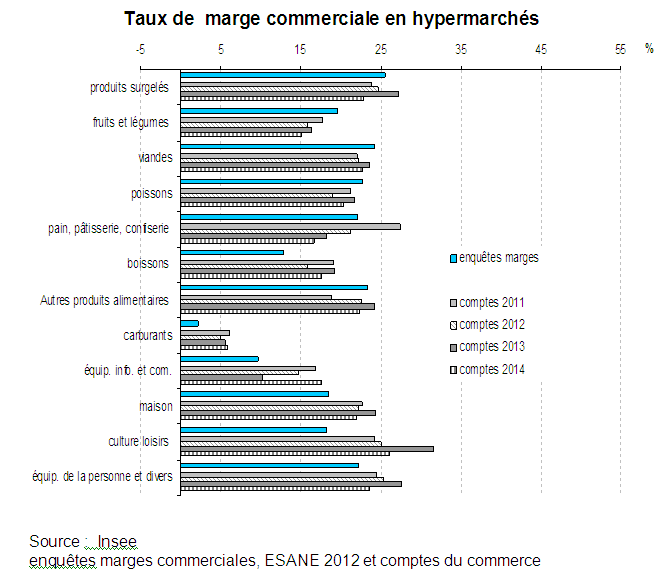

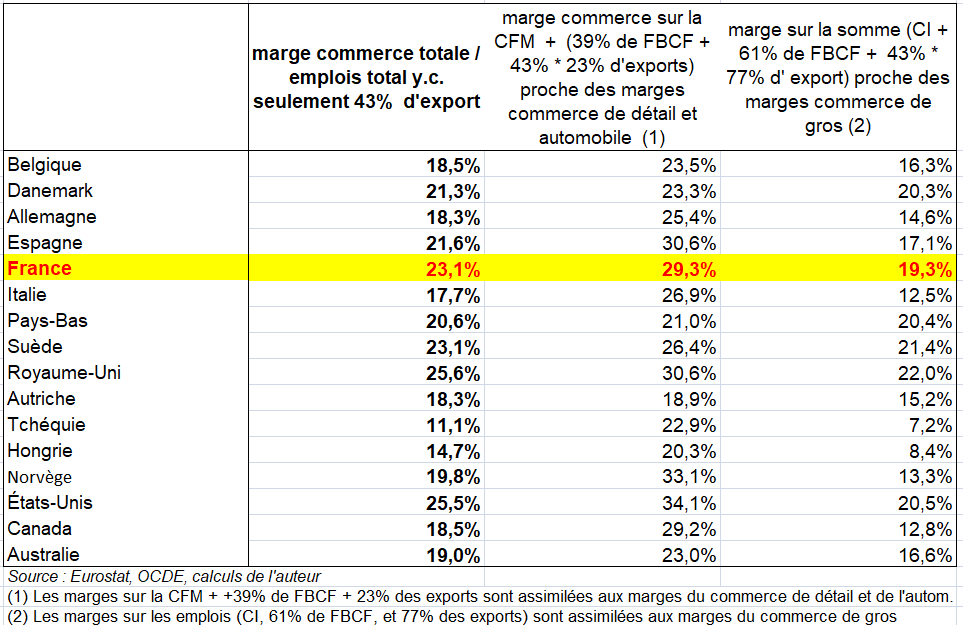

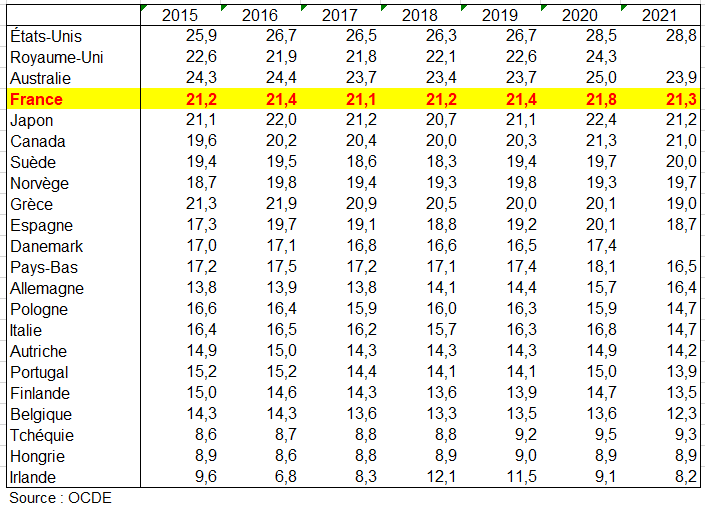

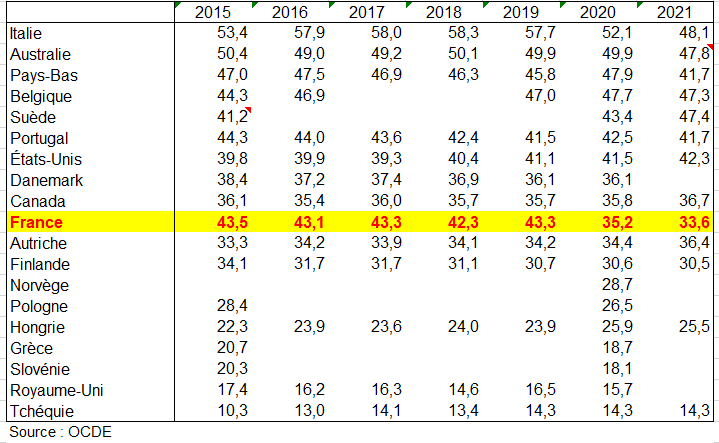

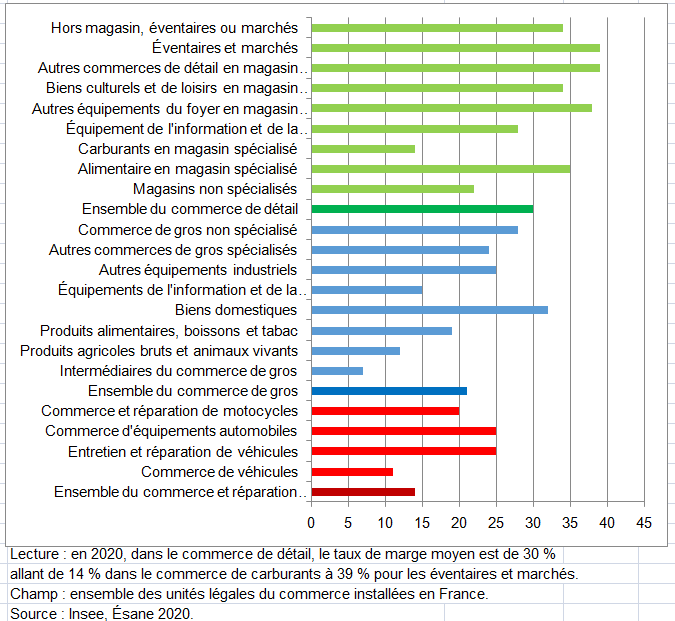

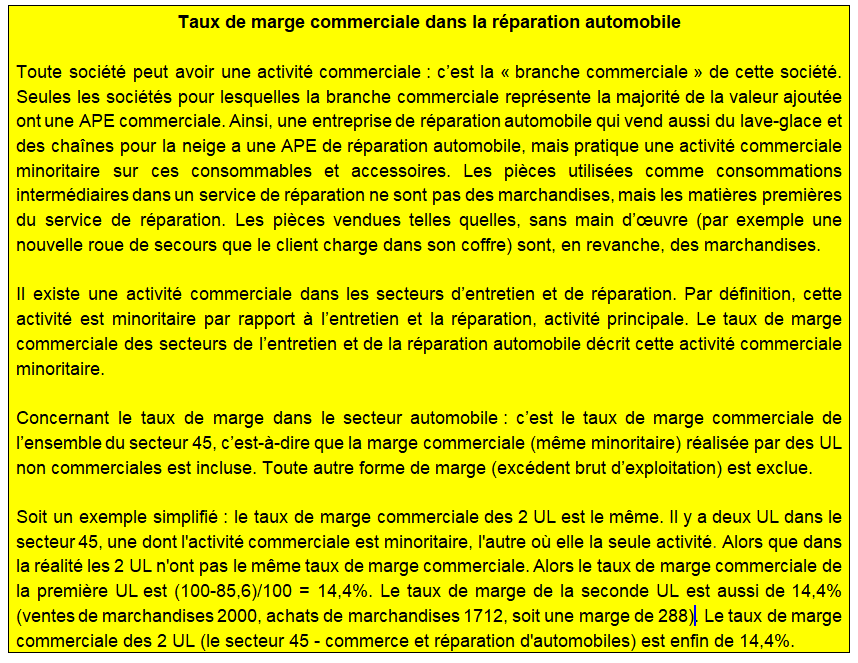

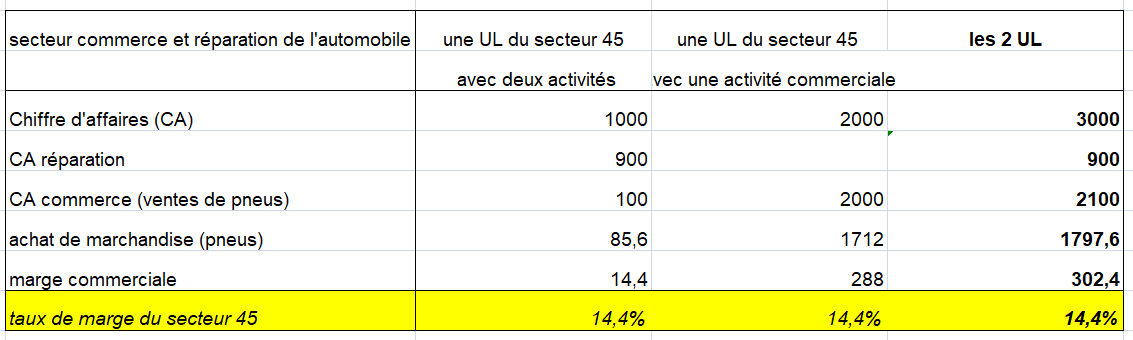

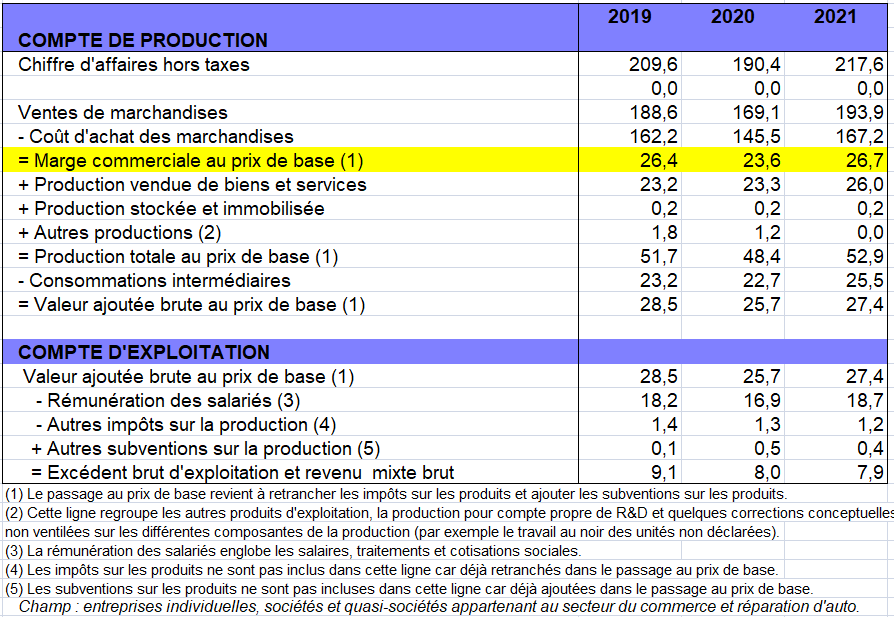

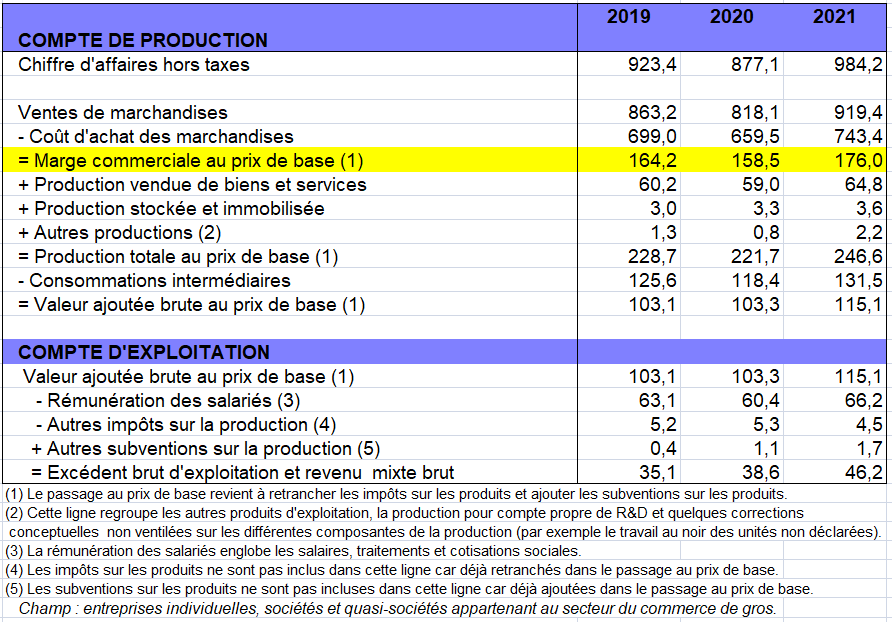

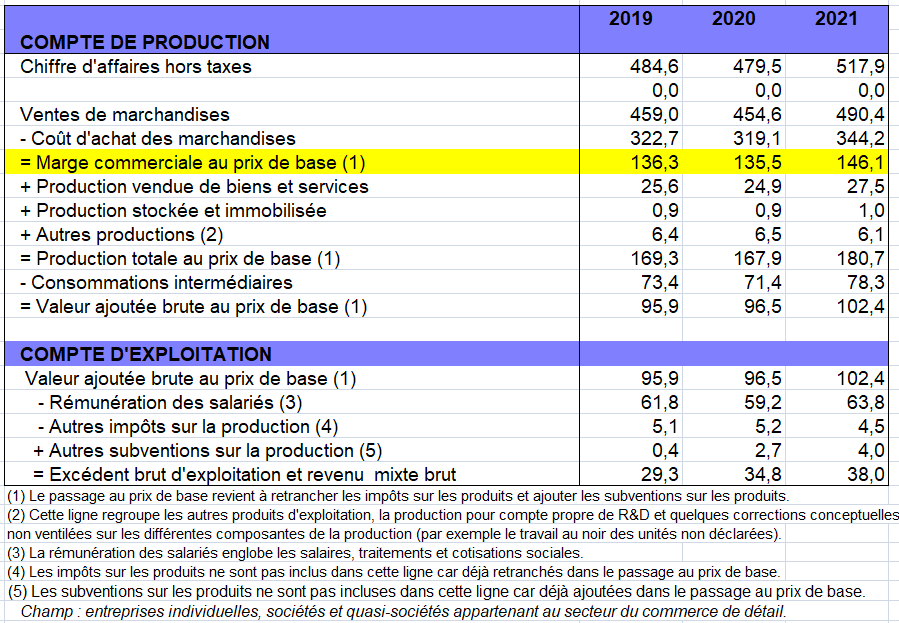

La production des entreprises commerciales comprend les ventes de services facturées aux clients ou aux fournisseurs, la production de biens et, composante dominante, la marge commerciale. En 2020, le taux de marge commerciale s’établit à 22,7% pour l’ensemble du commerce (tableau suivant). Proche de la moyenne dans le commerce de gros (20,9 %), il est de 14,4% dans le commerce automobile et de 29,6 % dans le commerce de détail [10].

En dépit de l’impact de la crise sanitaire sur l’activité, les taux de marge des 3 secteurs d’activité se maintiennent en 2020. Cette stabilité des taux de marge entre 2019 et 2020 s’observe non seulement au niveau de ces trois secteurs mais également au niveau sous-sectoriel : les variations restent limitées à 1 point de pourcentage pour la majorité des sous-secteurs. Globalement, il n’y a pas d’effet massif de la crise sur les taux de marge commerciale, quel que soit le secteur des unités légales ou la catégorie d’entreprise.

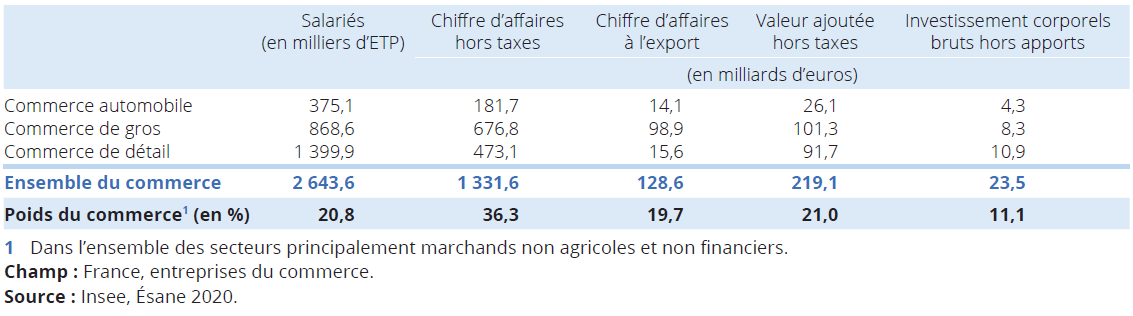

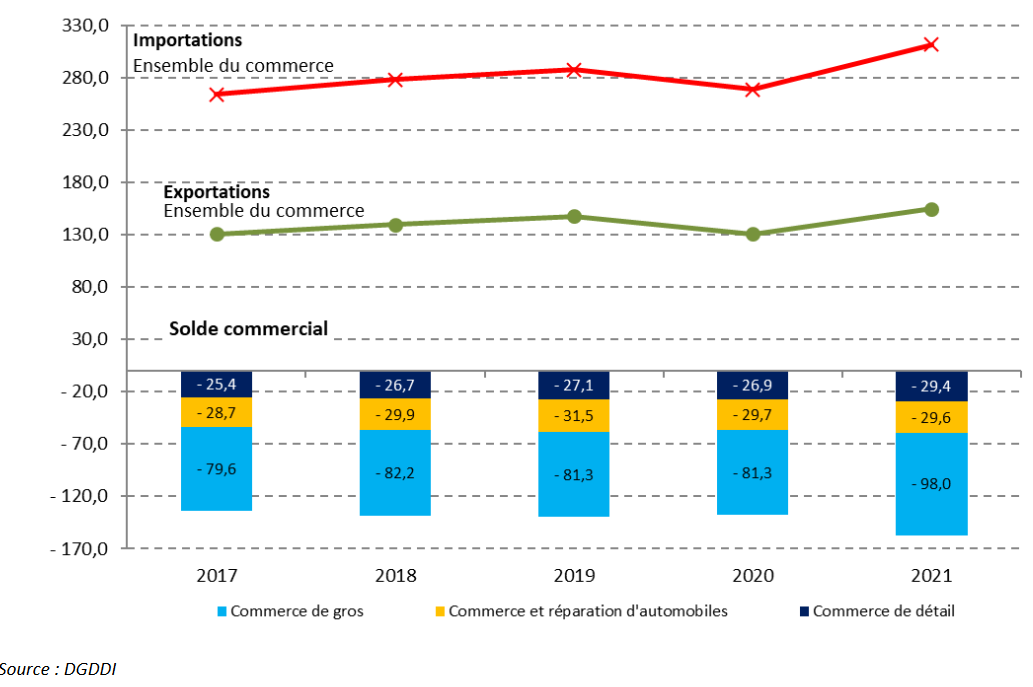

c) les échanges internationaux réalisés par les secteurs du commerce

Les exportations des opérateurs du secteur du commerce s’établissent à 154,5 milliards d’euros en 2021 (sur un total de 488 Mds d’exportations de biens). Les importations des opérateurs du secteur du commerce s’établissent, quant à elles, à 311,5 milliards d’euros en 2021 sur un total d’importations de biens de 596 Mds. Ainsi les opérateurs du commerce réalisent 43% du commerce extérieur de biens (importations + exportations).

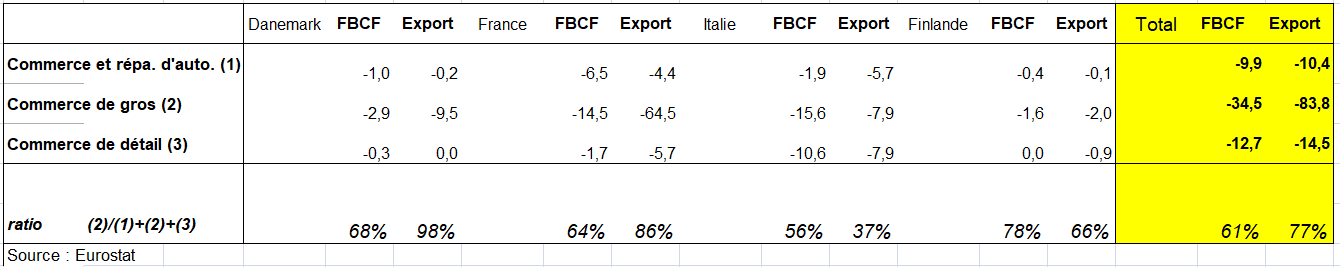

Au total, en 2021, le déficit extérieur du secteur du commerce s’établit à 156,9 milliards d’euros : il augmente de 19,1 milliards d’euros sur un an ; le déficit extérieur tous secteurs augmente de 26,7 milliards. Cette détérioration pour le secteur du commerce est essentiellement portée par le commerce de gros, dont le déficit s’accroît sur un an de 16,7 milliards, et dans une bien moindre mesure par le commerce de détail, dont le déficit augmente de 2,4 milliards. Le déficit du commerce et de la réparation d’automobiles, quant à lui, demeure quasi stable sur l’année (graphique suivant).

De façon structurelle, l’évolution des échanges des opérateurs du commerce est ajoritairement dictée par ceux du commerce de gros, qui représentent 82 % des ventes et 72 % des achats du secteur.

Évolution des échanges du secteur du commerce (en Mds d’€)

VIII – LES GROUPES DE COMMERCE EN FRANCE ET À L’ÉTRANGER

1/ L’évolution des modes de consommation entraîne la crise de l’hypermarché.

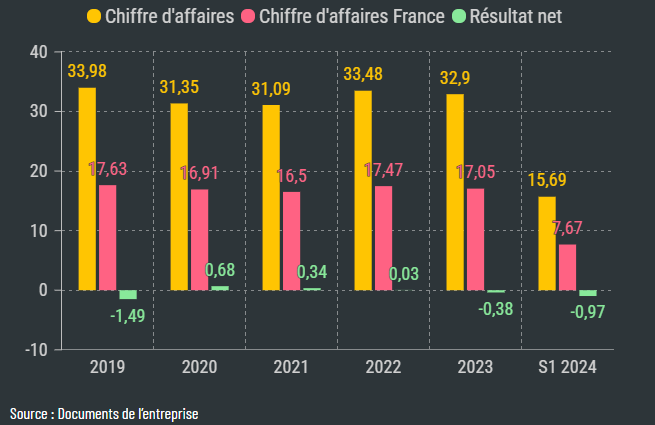

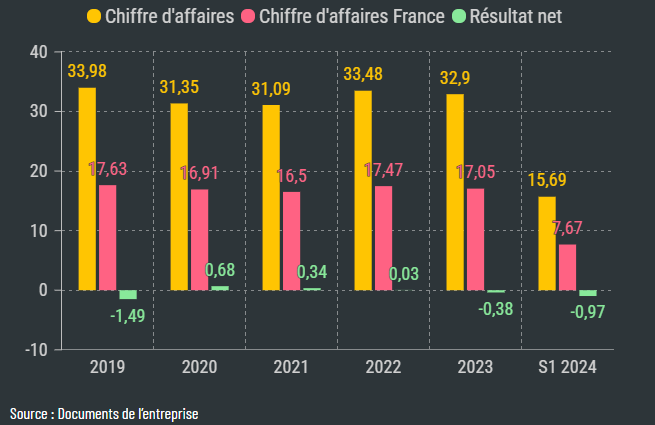

Le groupe Carrefour a mis en place en mai une rupture conventionnelle collective visant 3 000 départs, alors même que l’enseigne avait déjà procédé à un plan de départs volontaires de 2 400 postes en 2018. Après le démantèlement de Casino au début de 2024, assorti d’un plan social qui tire un trait sur 3 000 postes, Auchan a annoncé au début du mois novembre 2 389 suppressions d’emplois. Sur les six premiers mois de l’année, le Groupe ELO affiche une perte de quasi un milliard d’euros, pour un chiffre d’affaires de 15 milliards alors même que les comptes de 2023 affichaient déjà 379 millions d’euros de pertes.

L’Hexagone étant à l’origine d’un peu plus de la moitié de l’activité du groupe, c’est principalement la tendance des ventes en France qui explique les mauvais résultats. Les problèmes du distributeur nordiste peuvent se résumer à un phénomène : la crise de l’hypermarché.

Évolution du chiffre d’affaires et du résultat net du groupe ELO (Auchan), en milliards d’euros

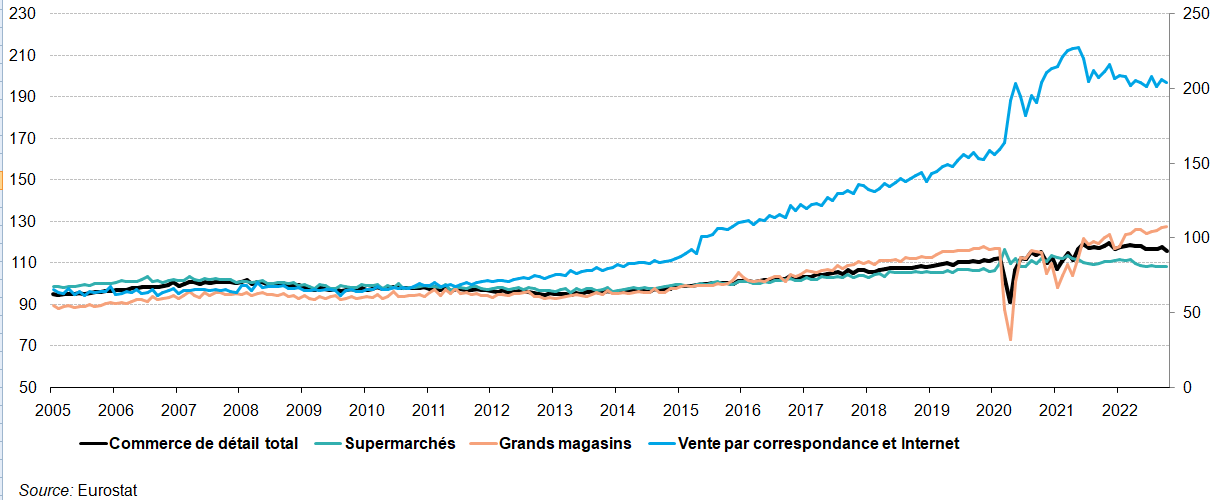

L’hypermarché a longtemps été la locomotive du secteur, il est désormais son boulet. Certes, les supermarchés souffrent aussi, mais dans une moindre mesure. Depuis 2015, le chiffre d’affaires des hypers a progressé d’à peine 1 % : s’il représente toujours un peu plus de la moitié des ventes du secteur et près de la moitié des emplois, les volumes achetés tendent à stagner, voire à diminuer. A l’origine du concept de ces grands hangars de plus de 4 000 m2 apparus en France dans les années 1960, il y avait une idée simple : proposer au consommateur de trouver « tout sous un même toit ». Ces espaces semblent aujourd’hui trop vastes et leur rentabilité chute. Tous les distributeurs cherchent donc à réduire les surfaces, mais ils doivent composer avec l’héritage, certains magasins dépassant les 15 000 m.

Mais les motivations des consommateurs changent. « Il y a une demande de diversité des produits, comme les gammes bio, hallal ou de commerce équitable, et donc un rejet de la standardisation »,. Le prix n’est plus la seule variable prise en compte par les consommateurs, qui considèrent de plus en plus la qualité du produit, son origine ou encore sa composition. C’est un véritable défi pour la grande distribution qui s’est construite, précisément, pour répondre à une demande homogène, avec des centrales d’achat géantes négociant de gros volumes pour atteindre des prix bas. Or ceci est difficile à concilier a priori avec la fragmentation de la demande. « Nous restons cependant confrontés à la nécessité d’avoir des marchés de masse pour garantir des prix faibles » note Philippe Moati, coprésident de l’Observatoire société et consommation.

Le modèle généraliste des grandes enseignes est concurrencé de toute part par une myriade d’acteurs, nouveaux pour la plupart, qui grignotent ses parts de marché : ceux du circuit court, qui répondent à la demande, en forte augmentation, de produits locaux ; les magasins bio, qui ont le vent en poupe ; ou encore les magasins de déstockage, comme Action, ou des chaînes de type Hema qui proposent des prix agressifs. De leur côté, les hard-discounters tels que Lidl ou Aldi captent la clientèle attirée uniquement par l’argument prix.

Quant aux rayons non alimentaires des hypers, après avoir été confrontés à l’essor des enseignes spécialisées (Bricorama, Decathlon, Ikea…), ils ont pris de plein fouet l’explosion du commerce en ligne et des plates-formes comme Amazon. Résultat : les ventes aux rayons bijouterie, électroménager, bricolage ou encore habillement sont sur une pente glissante. En déclin depuis des années, le chiffre d’affaires des hypermarchés dans le non-alimentaire est aujourd’hui inférieur de 5 % à son niveau de 2015. La part de marché de la grande distribution dans ce type de produits a ainsi baissé de 5 points entre 2012 et 2017.

2/ Une position créditrice du commerce en matière d’investissements directs étrangers (IDE)

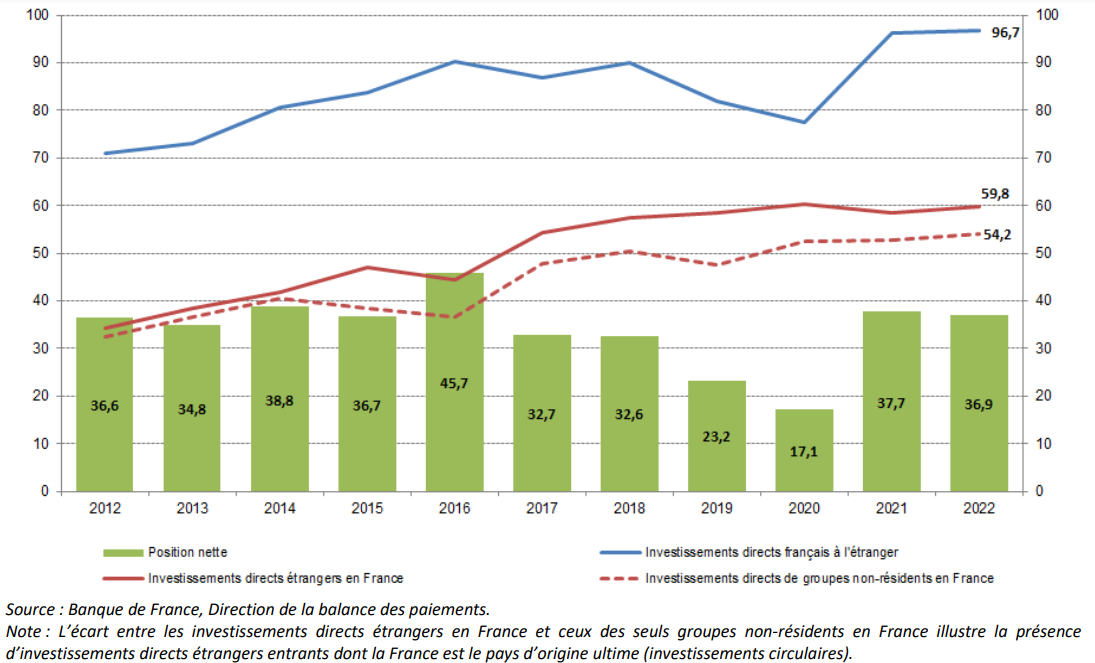

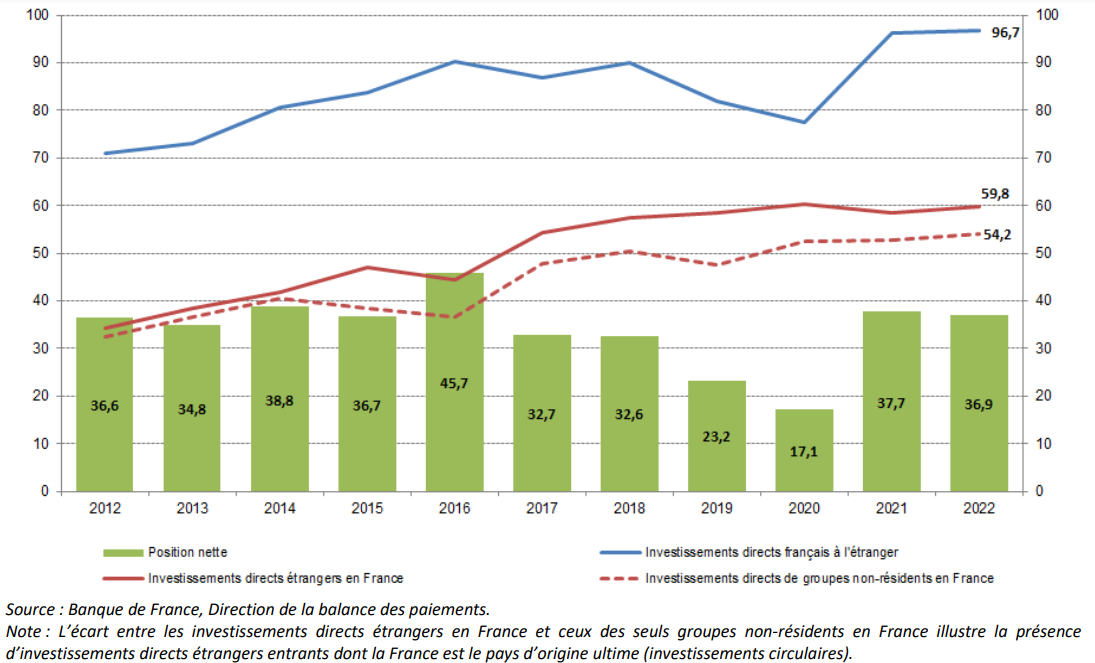

Fin 2022, les stocks d’investissements directs du secteur du commerce présentent une position nette créditrice de 37 milliards d’euros en valeur mixte 16 (en valeur mixte, les capitaux propres détenus dans des sociétés cotées sont valorisés en valeur de marché, tandis que les investissements dans les sociétés non cotées sont valorisés en valeur comptable), contre 38 milliards l’année précédente (chiffre fortement révisé à la hausse suite au rapatriement sur le territoire français de la holding d’un grand groupe et de ses filiales). Après les reculs observés en 2019 et 2020 du fait de la pandémie de Covid, le stock d’investissements directs français à l’étranger dans le secteur du commerce (96,7 milliards) dépasse les niveaux enregistrés en 2017 et 2018. De leur côté, les investissements directs étrangers dans les entreprises résidentes du secteur du commerce (59,8 milliards) progressent de 2,2 % en 2022. Après une légère baisse observée en 2021, ils avoisinent leur plus haut niveau historique atteint en 2020 (60,4 milliards).(voir page chaînes de valeur mondiales).

Stocks d’investissements directs du secteur du commerce depuis 2012 (en milliards d’euros)

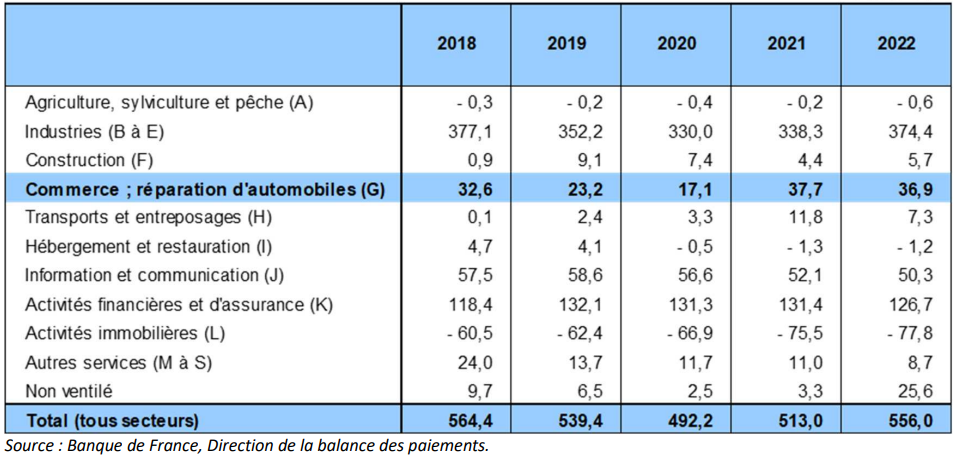

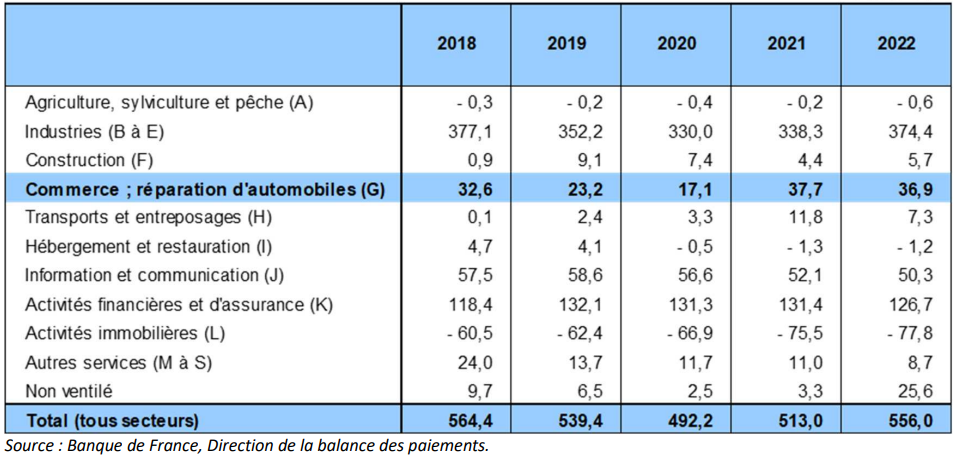

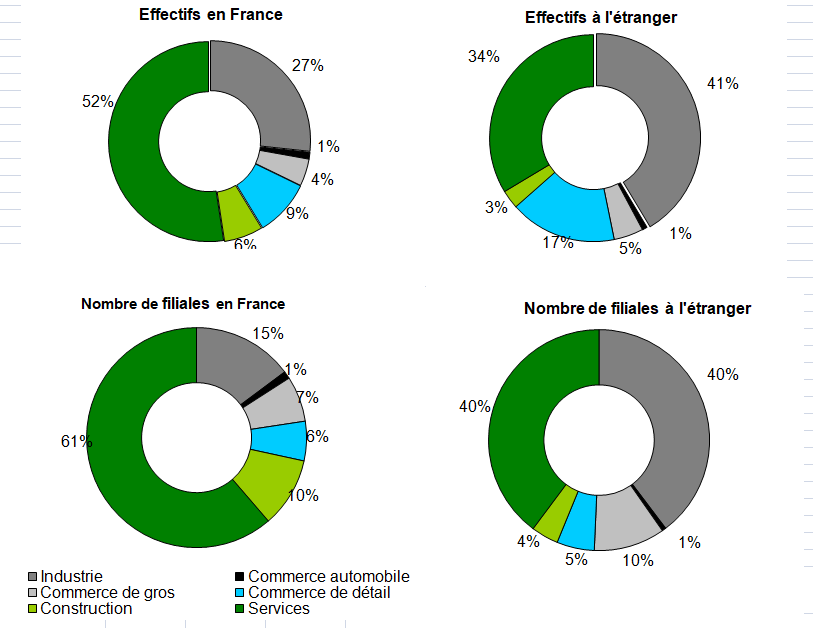

À fin 2022, la position extérieure nette en investissements directs du secteur du commerce représente 6,6 % de la position nette de la France, tous secteurs confondus. Cela équivaut à près de 37 milliards sur un total de 556 milliards d’euros. Par rapport aux autres grands secteurs d’activité, le commerce se situe au quatrième rang avec une position nette en investissements directs à 37 milliards d’euros fin 2022. L’industrie possède la position nette créditrice la plus élevée (374 milliards), devant le secteur des activités financières et d’assurance (127 milliards) et le secteur Information et communication (50 milliards).

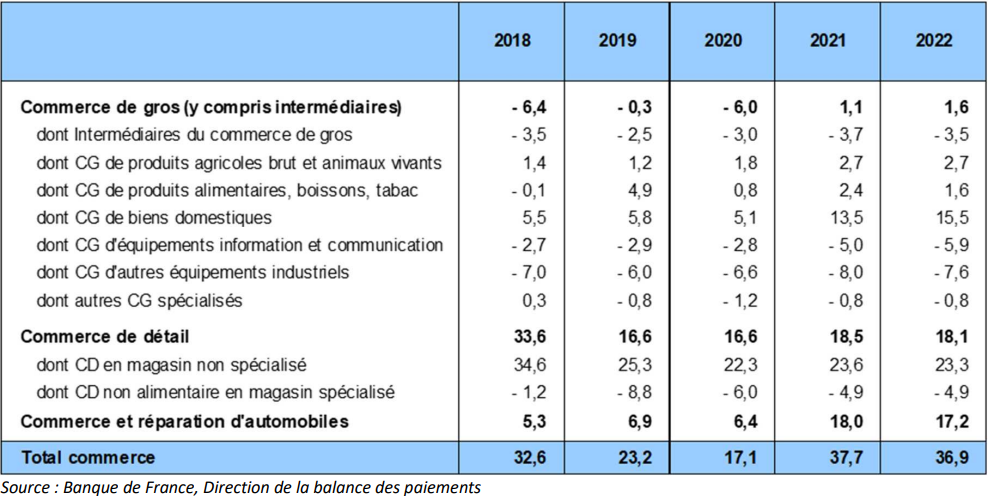

La position nette créditrice du secteur du commerce provient principalement du commerce de détail en magasin non spécialisé, comme les supermarchés ou les grands magasins. Cette activité présente à elle seule une position créditrice de 23 milliards d’euros à fin 2022. Elle est le reflet de l’internationalisation de plusieurs grands groupes de grande distribution.

Position nette de la France en investissements directs étrangers par secteur d’activité en milliards d’euros

Position nette de la France en investissements directs étrangers par type de commerce en milliards d’euros

3/Les groupes français à l’étranger [7]

a) Plus d’activités industrielles et commerciales à l’étranger qu’en France

Selon une étude de l’Insee de 2013 portant sur l’année 2010, les groupes du commerce sont les plus internationalisés (64 % des effectifs et 60 % de leur chiffre d’affaires à l’étranger) devant ceux de l’industrie (58 % des effectifs et 60 % du chiffre d’affaires) et des services (45 % des effectifs et 39 % du chiffre d’affaires).

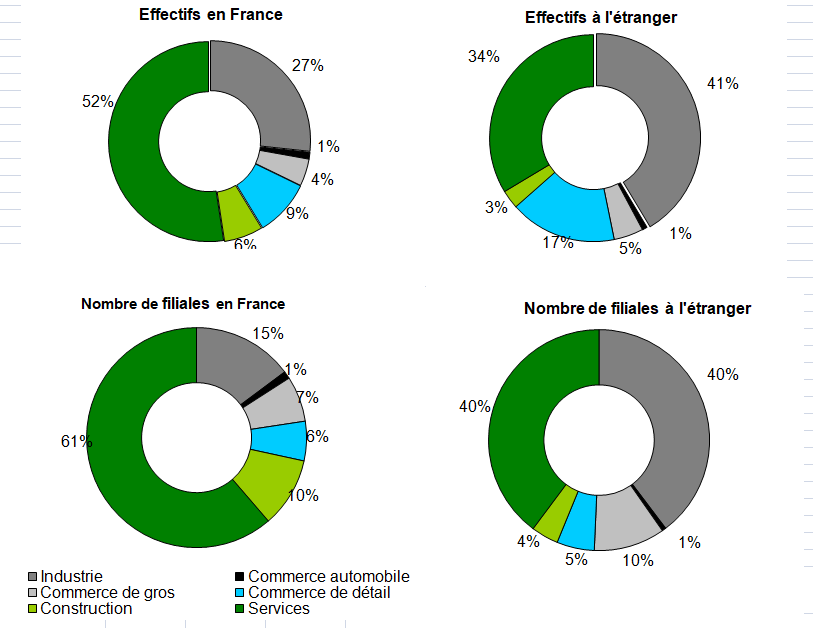

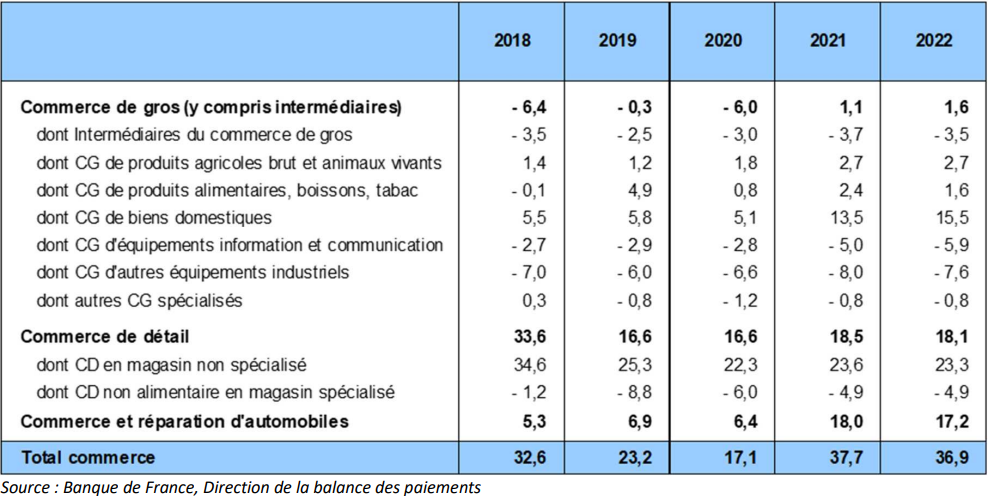

À l’étranger, les activités industrielles et commerciales des groupes français internationalisés sont relativement plus importantes qu’en France (graphique suivant). Ces groupes comptent 41 % de leurs salariés à l’étranger dans des filiales industrielles contre 27 % en France. Ceci est vrai aussi pour les groupes industriels : à l’étranger, ils comptent près de 90 % de leurs effectifs dans des filiales industrielles, et le reste dans des filiales commerciales ; en France, ils comptent 80 % de leurs effectifs dans des filiales industrielles, 11 % dans des filiales de services et 7 % dans des filiales commerciales. Les filiales étrangères concentrent 22 % de leurs salariés dans le commerce (commerce de gros et de détail) contre 13 % en France. Ce résultat tient essentiellement au déploiement des groupes de la grande distribution à l’international pour être au plus près des consommateurs. Les groupes internationalisés conservent en France une plus forte part d’emplois de services qu’à l’étranger (52 % contre 34 %). C’est dans les activités de transport et de logistique, de sièges sociaux et dans les services informatiques que les effectifs sont les plus importants. Ces différences d’activités entre la France et l’étranger s’observent également quant au nombre de leurs filiales.

Les filiales à l’étranger, bien plus orientées vers l’industrie et le commerce

Lecture : parmi les filiales françaises des groupes français internationalisés, 15 % ont une activité industrielle et 61 % une activité de service. Les filiales industrielles étrangères des groupes français internationalisés concentrent 41 % des effectifs employés par ces groupes à l’étranger.

Champ : ensemble des groupes français contrôlant au moins une filiale à l’étranger, hors groupes du secteur bancaire.

Source : Insee, LIFI ESANE 2010 et OFATS 2010.

b) Le commerce de détail plus représenté à l’étranger qu’en France

À l’étranger, les groupes internationalisés emploient davantage de salariés dans les activités tertiaires que dans l’industrie, mais cette dernière réalise plus de la moitié du chiffre d’affaires des implantations à l’étranger (54 %). Cet écart vient du fait que le chiffre d’affaires par salarié est plus élevé dans l’industrie. Viennent ensuite, les filiales des services (23 % du chiffre d’affaires des filiales étrangères) et celles du commerce de gros et de détail (19 %). Au sein du secteur tertiaire implanté à l’étranger, les activités du commerce de détail arrivent en tête, avec 30 % des salariés du tertiaire contre seulement 14 % en France, notamment à travers l’implantation des grandes enseignes de la distribution. Viennent ensuite la restauration (15 % des salariés du tertiaire) et les activités liées aux nouvelles technologies (télécommunications, centres d’appels, services informatiques et conseil) qui emploient 13 % des salariés tertiaires à l’étranger. Ces activités ne représentent que 12 % du chiffre d’affaires consolidé du tertiaire, soit moins qu’en termes d’effectifs, alors qu’elles sont caractérisées habituellement par une forte productivité. Ceci s’explique par le fait qu’une grande partie de l’activité de ces filiales est réalisée pour le compte propre du groupe et n’apparaît donc pas dans le chiffre d’affaires consolidé du groupe.

4/ Les groupes étrangers réalisent plus d’un cinquième du chiffre d’affaires des sociétés commerciales

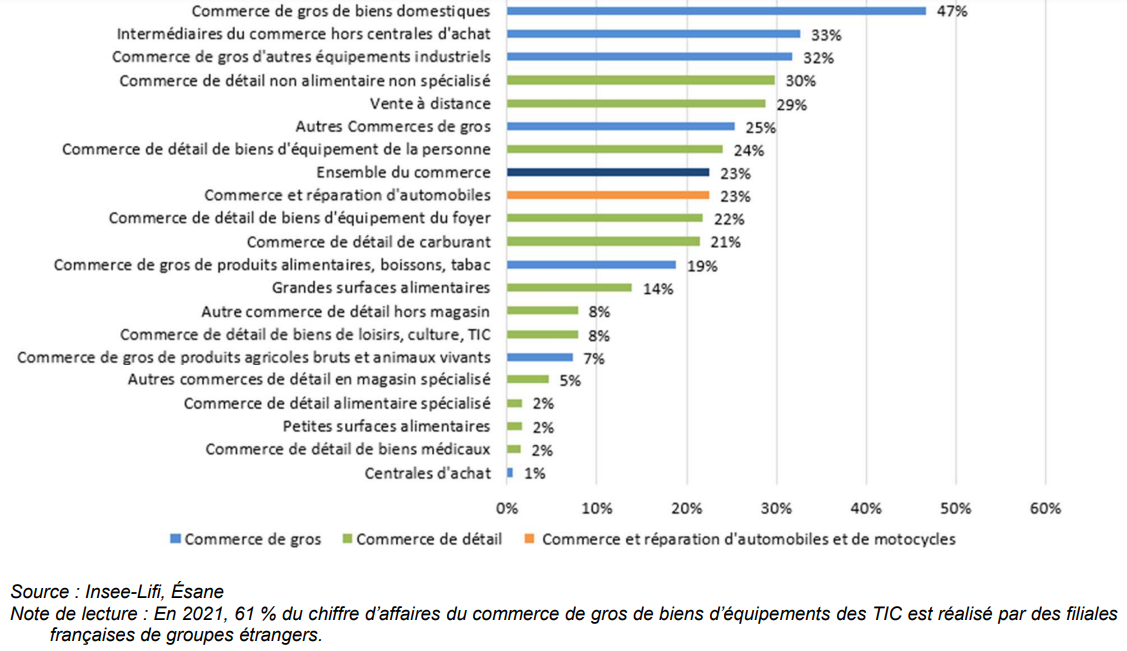

a) La part des groupes étrangers est plus importante dans le commerce de gros

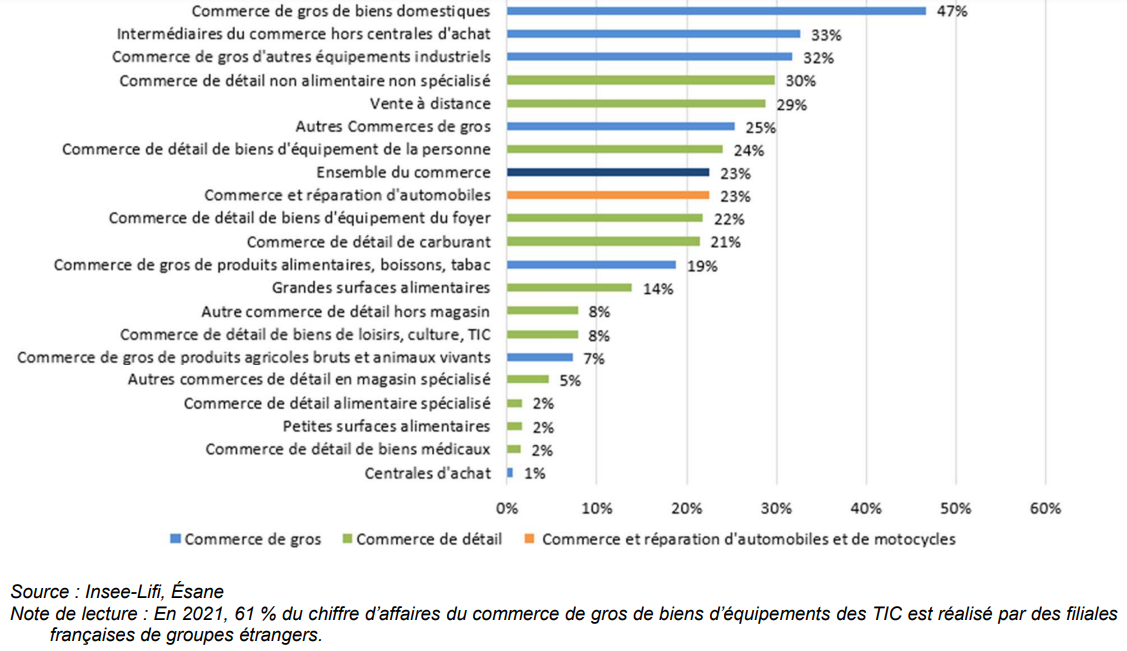

En 2021, les filiales commerciales résidentes contrôlées par des groupes étrangers réalisent un chiffre d’affaires de 390 milliards d’euros et emploient 560 000 salariés, soit 23 % du chiffre d’affaires et 17 % de l’emploi salarié de l’ensemble des opérateurs commerciaux intervenant sur le territoire français. Dans le commerce de gros (hors intermédiaires), les filiales résidentes de groupes étrangers réalisent 27 % du chiffre d’affaires de l’ensemble du secteur. C’est dans ce secteur que la part des filiales de groupes étrangers est la plus importante. En effet, outre les filiales commerciales de sociétés commerciales étrangères, ce secteur inclut les filiales de commercialisation des opérateurs industriels distribuant leurs produits en France. Pour les mêmes raisons, les filiales de sociétés étrangères détiennent une place importante dans le commerce et la réparation d’automobiles et de motocycles ( (23 %). En revanche, la part des filiales de sociétés étrangères est plus faible dans le commerce de détail (14 %).

Part dans le secteur d’activité du chiffre d’affaires des filiales françaises de groupes étrangers en 2021 (en %)

Au sein du commerce de gros, l’activité des filiales sous contrôle étranger est dominante dans l’équipement de l’information et de la communication (61 %) tandis qu’elle est marginale dans le commerce de gros de produits agricoles bruts (7 %).

Parmi les intermédiaires du commerce, la présence étrangère est très faible dans les centrales d’achats, mais importante au sein des autres intermédiaires (33 %).

Dans le commerce et la réparation d’automobiles, la part des filiales de groupes étrangers ne reflète pas complètement le poids des constructeurs automobiles étrangers dans la distribution d’automobiles en France. En effet, les concessionnaires automobiles en France distribuant des marques étrangères sont liés par contrat et non par des liens financiers avec les constructeurs automobiles étrangers ou leur filiale de commercialisation établie en France.

Dans le commerce de détail, le contrôle étranger est modeste. Les groupes étrangers sont surtout présents dans le commerce de détail non alimentaire non spécialisé (30 %), la vente à distance (29 %), l’équipement du foyer (22 %) et la vente de carburant (21 %). Ils sont quasiment absents, en revanche, du commerce de biens médicaux et des petites surfaces alimentaires, secteurs dans lesquels le poids des unités légales indépendantes est prépondérant.

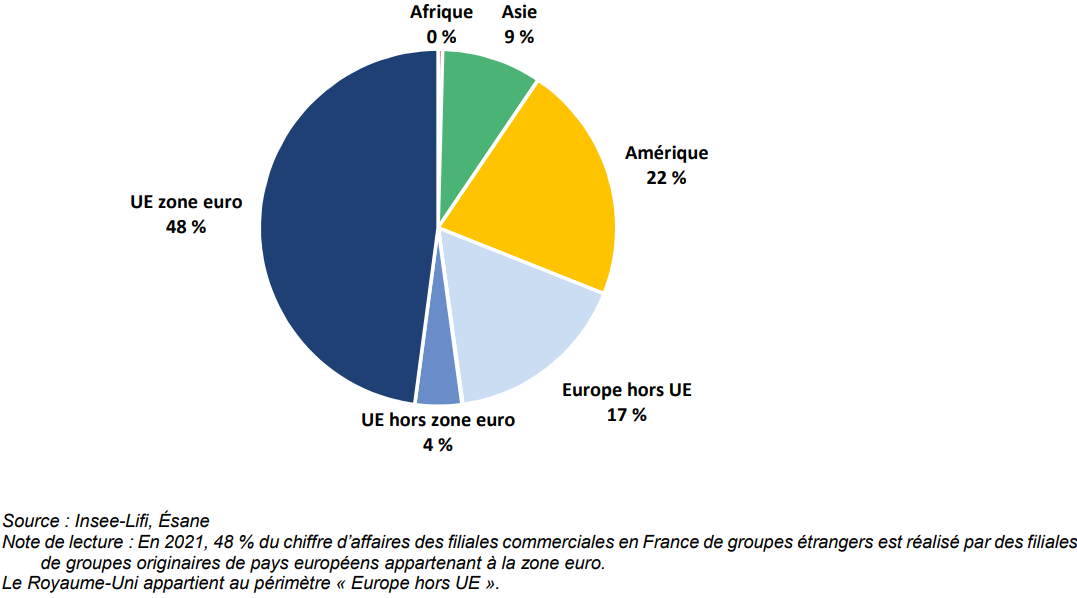

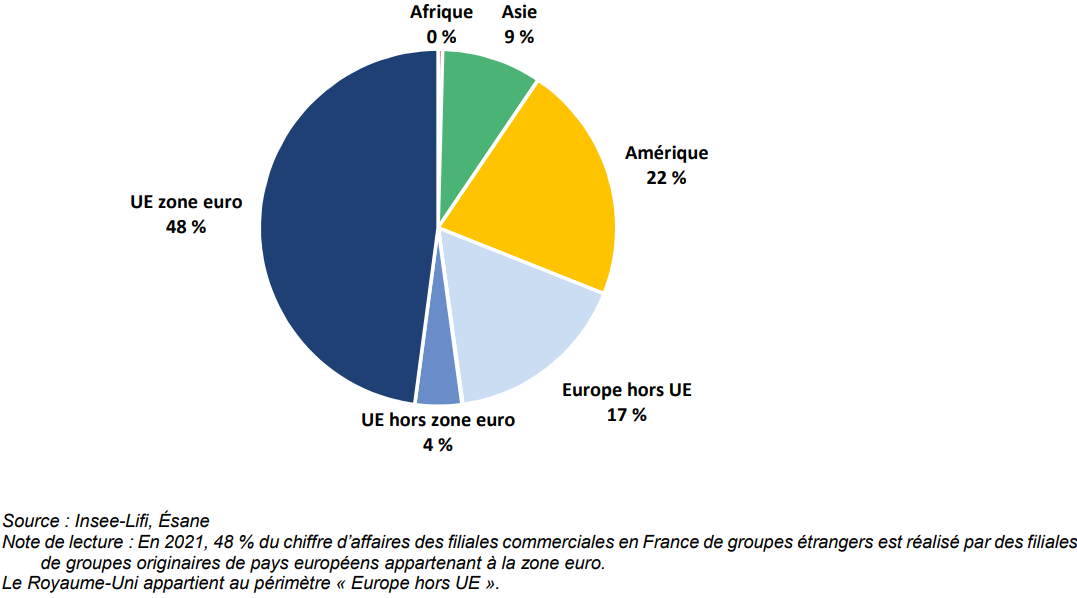

b) Les groupes européens contrôlent 70% de l’activité des filiales commerciales des groupes étrangers

Les groupes européens dominent nettement au sein des groupes étrangers ayant une activité commerciale en France. En 2021, leurs filiales réalisent près de 70 % du chiffre d’affaires de l’ensemble des filiales commerciales résidentes de groupes étrangers. Les groupes originaires de l’Union européenne (UE 27) réalisent 52 % de l’activité commerciale des groupes étrangers (48 % pour les groupes de la zone euro).

Les filiales commerciales de groupes non européens (plus de 30 % du chiffre d’affaires total) sont majoritairement contrôlées par des groupes situés sur le continent américain (22 %) et, dans une moindre mesure, en Asie (9 %). Le poids des groupes africains est très faible.

Répartition du chiffre d’affaires des filiales commerciales des groupes étrangers par zone géographique d’origine du groupe en 2021 (en %)

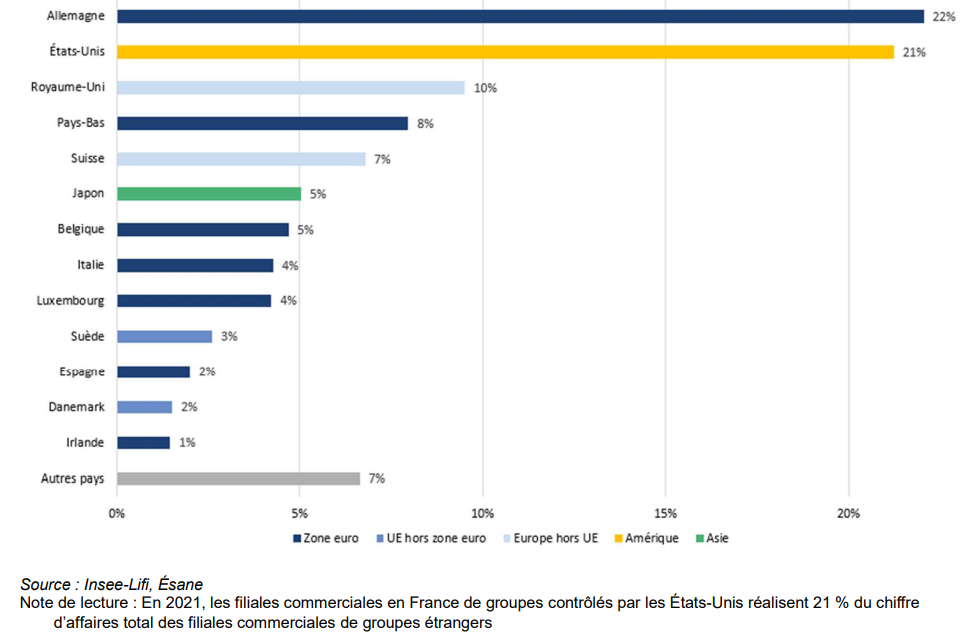

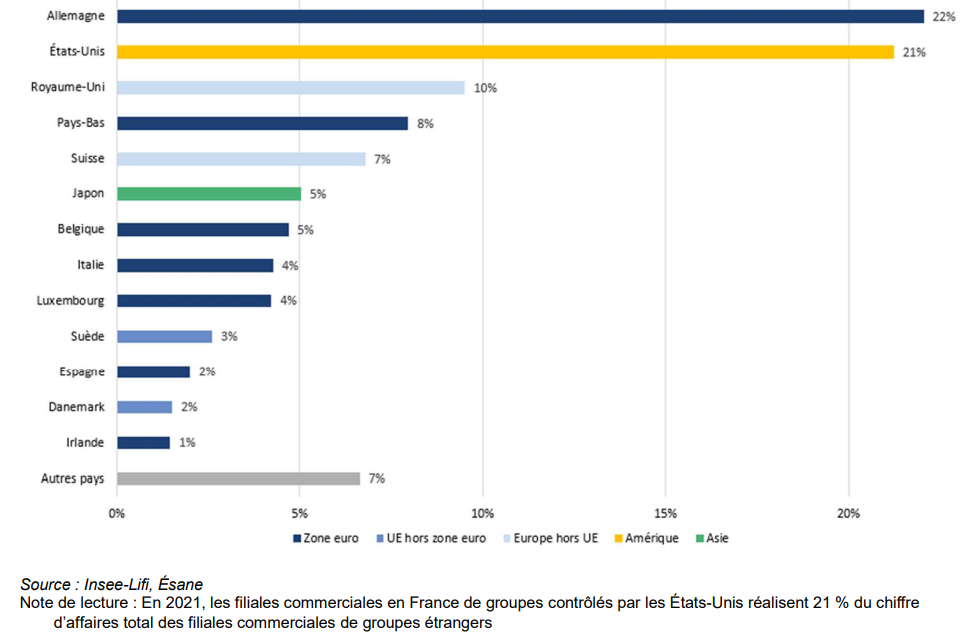

En 2021, l’Allemagne est le pays le plus présent, avec 86 milliards d’euros de chiffre d’affaires, soit 22 % de l’activité des implantations commerciales en France de groupes étrangers. Ses filiales se trouvent principalement dans le commerce de véhicules automobiles (Volkswagen, Mercedes-Benz, BMW) et les supermarchés (Lidl, Nocibé).

Les filiales commerciales des groupes des États-Unis arrivent en deuxième position, avec 21 % de l’activité commerciale d’origine étrangère et un chiffre d’affaires de 83 milliards d’euros. Leur poids est presque équivalent à celui des implantations des groupes allemands. Ces filiales exercent quatre cinquièmes de leur activité dans le commerce de gros, en particulier dans le commerce de gros de produits pharmaceutiques (OCP Répartition, Alliance Healthcare Répartition, Pfizer) et d’ordinateurs (Hewlett-Packard, Dell, TD Synnex). Elles exercent également dans le commerce de détail (Amazon, notamment).

Les filiales commerciales des groupes britanniques, au troisième rang avec 10 % de l’activité et 37 milliards de chiffre d’affaires, sont notamment implantées dans la distribution de produits pétroliers (Shell, BP), dans les grandes surfaces de bricolage (Kingfisher avec les enseignes Castorama et Brico Dépôt) et la distribution d’ordinateurs (SCC, Computacenter).

Part du chiffre d’affaires des filiales commerciales des groupes étrangers par nationalité d’origine du groupe en 2021 (en %)

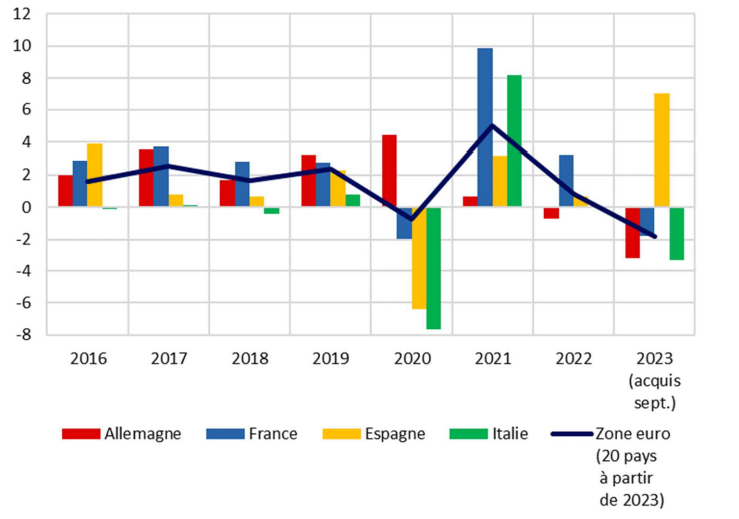

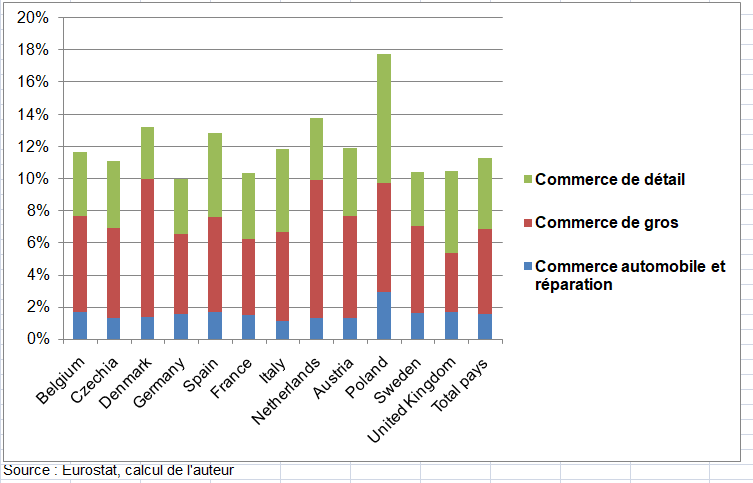

IX – LE COMMERCE EN EUROPE

Les métiers de la distribution couvrent les métiers du commerce et réparation automobile, du commerce de gros et du commerce de détail. Le commerce de gros était la plus importante de ces trois divisions en termes de valeur ajoutée, avec 49,7 % du total du commerce en 2019, contre 38,1 % pour le commerce de détail. En termes d’emploi, la situation est inversée, le commerce de détail contribuant à 55,3 % contre 32,1 % pour le commerce de gros.

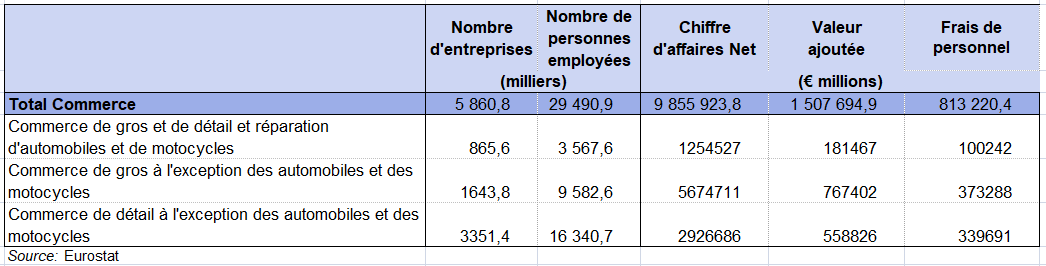

1/ Les entreprises du commerce dans l’UE

En 2021, le secteur du commerce de distribution représentait 19% du nombre total de personnes employées des secteurs marchands non financiers. La plupart des entreprises du commerce de distribution (section G) desservent un marché local et, par conséquent, ce secteur se caractérise par un grand nombre d’entreprises: au total, plus de 5,9 millions d’entreprises ont été classées dans ce secteur dans l’UE en 2021, ce qui en fait la plus grande population d’entreprises parmi l’une quelconque des sections de la NACE au sein de l’économie marchande non financière : le nombre total d’entreprises du commerce dans l’UE représentait près d’un quart de toutes les entreprises non financières de l’économie marchande.

Ensemble, ces entreprises ont employé 29,5 millions de personnes, soit 22,4 % de l’emploi de l’économie marchande non financière. En termes de valeur ajoutée, le secteur de la distribution était le deuxième plus important de l’économie marchande non financière, plus petit que l’industrie manufacturière (section C), générant 1 1507 milliards d’euros de valeur ajoutée dans l’UE en 2021 (soit 18,9 % de l’économie non financière).

a) Analyse sectorielle

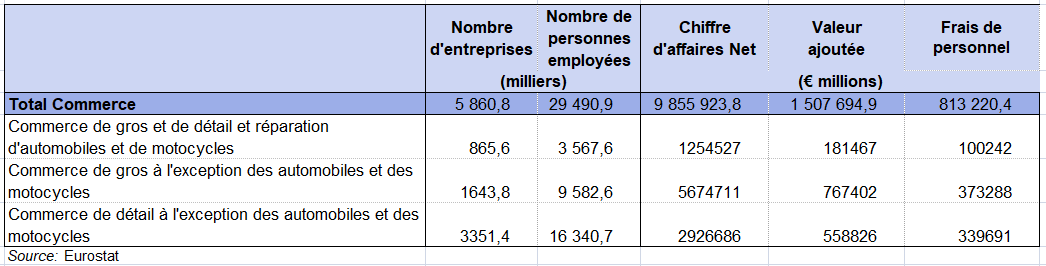

Le tableau suivant présente une analyse de la structure sectorielle basée sur l’emploi et la valeur ajoutée au sein du secteur de la distribution de l’UE. Environ trois entreprises sur cinq (57,2 %) du secteur de la distribution de l’UE en 2021 appartenaient au sous-secteur du commerce de détail ; la plupart des autres appartenaient au sous-secteur du commerce de gros (28,1 %), tandis que le sous-secteur de l’automobile affichait la plus petite part (14,7 %) de la population des entreprises du secteur de la distribution. En termes de chiffre d’affaires, la taille relative des sous-secteurs du commerce de détail et de gros s’est inversée, le commerce de détail réalisant 29,7 % du chiffre d’affaires du commerce de distribution, le commerce de gros une part de 57,6 % et le commerce automobile les 12,7 % restants.

Analyse sectorielle des indicateurs clés, commerce de gros et de détail ; réparation de véhicules automobiles et de motocycles (NACE Section G), UE, 2021

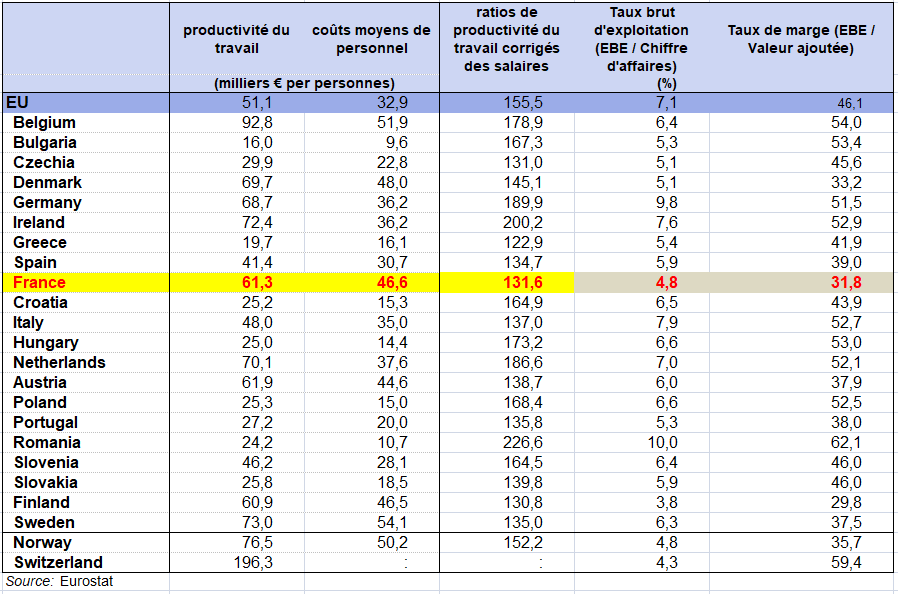

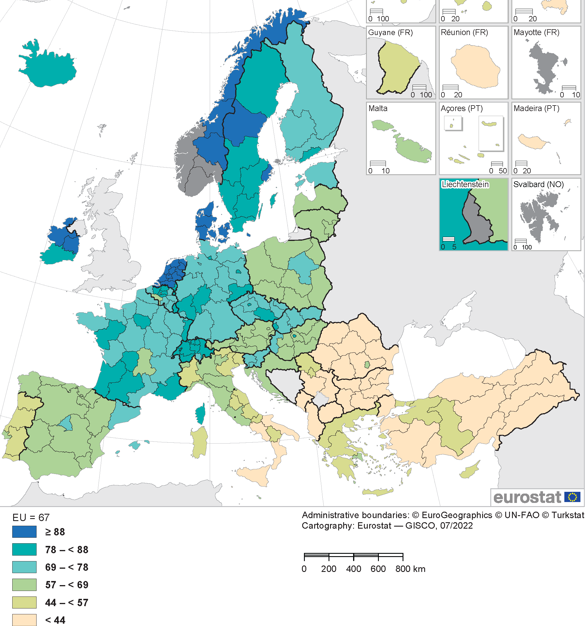

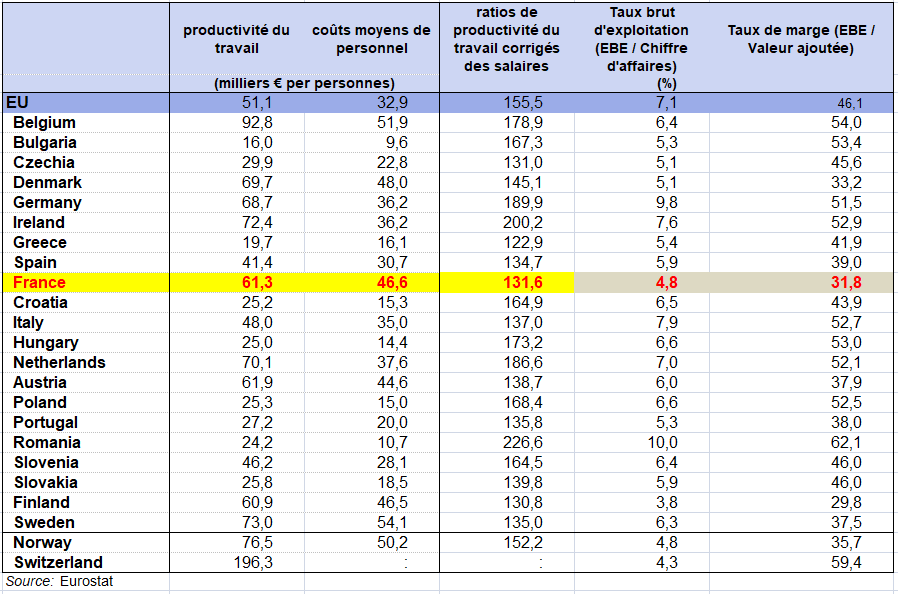

Parmi les États membres de l’UE, la productivité apparente du travail dans le commerce de distribution la plus élevée en 2021 a été enregistrée au Luxembourg, où cette mesure a atteint 116 700 € par personne occupée. Ce chiffre est bien supérieur au deuxième niveau le plus élevé de productivité apparente du travail, à savoir 92 800 € par personne occupée enregistré en Belgique. En Norvège et en Suisse, la productivité apparente du travail dans le commerce de distribution était supérieure à la moyenne de l’UE. Des charges moyennes élevées en matière de frais de personnel ont été enregistrées en Suède, en Belgique et au Luxembourg. La combinaison de ces deux indicateurs donne le ratio de productivité du travail ajusté aux salaires, qui est une mesure de la productivité du travail qui prend en compte les niveaux de rémunération et de charges sociales très différents entre les États membres et les activités. Les ratios de productivité du travail corrigés des salaires les plus faibles dans le commerce de distribution ont été enregistrés en Grèce (122,9 %). De l’autre côté de l’échelle, les taux les plus élevés ont été enregistrés en Roumanie (226,6 %), au Luxembourg (225,6 %) et en Irlande (200,2 %).

Le taux d’exploitation (EBE/ Chiffre d’affaires) est faible en France, Norvège, Finlande et Suisse. Il est de 7,1% dans l’UE car le ratio est de 9,8% en Allemagne et 7,9% en Italie. Le taux de marge (EBE / Valeur ajoutée) est de 31,8% en France contre 46,1% dans l’UE. Il est très élevé en Italie ainsi qu’en Allemagne ainsi qu’en Suisse. Il n’y a qu’en Finlande qu’il est plus bas qu’en France. Au Danemark il est un peu plus élevé (33,2%).

Indicateurs clés, commerce de gros et de détail ; réparation de véhicules automobiles et de motocycles (NACE Section G), 2021

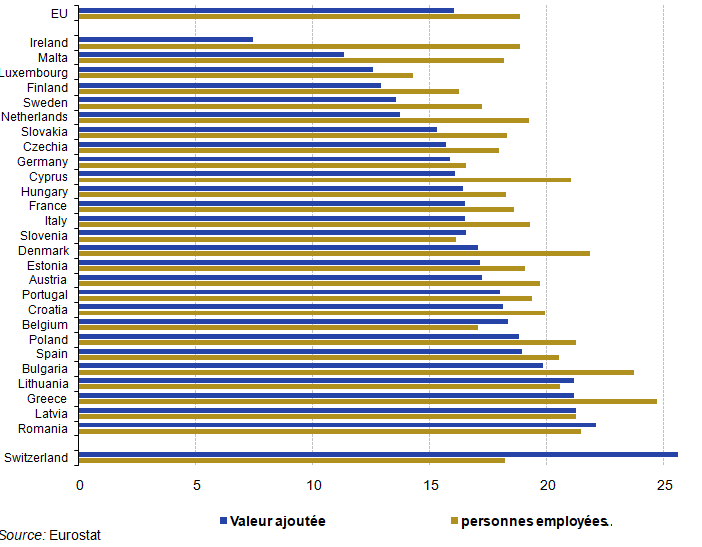

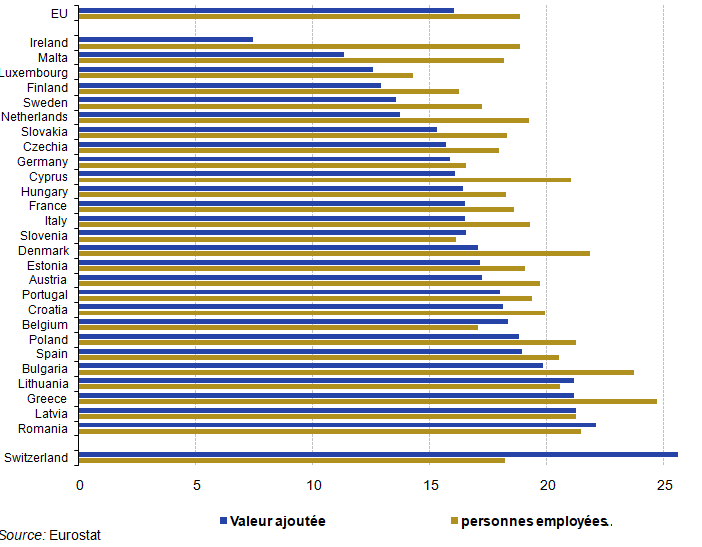

b) Poids du commerce dans l’économie marchande par pays

La part du commerce de détail dans la valeur ajoutée de l’économie marchande en 2021 variait de 7,5 % en Irlande à 22,2 % en Roumanie ; en Norvège, la part était plus élevée qu’en Irlande (10,8 %), en Suisse, elle atteignait 25,7 %. La part de l’emploi variait de 14,3 % au Luxembourg à 24,8 % en Grèce. Malgré cette différence apparemment importante dans le poids relatif du secteur du commerce de détail dans les États membres, si l’on considère que le secteur du commerce de détail est important en termes absolus, le secteur dans son ensemble ne présente pas un degré élevé de spécialisation; l’achat et la revente de biens sont une activité courante qui se produit quotidiennement dans presque tous les villages, villes ou agglomérations.

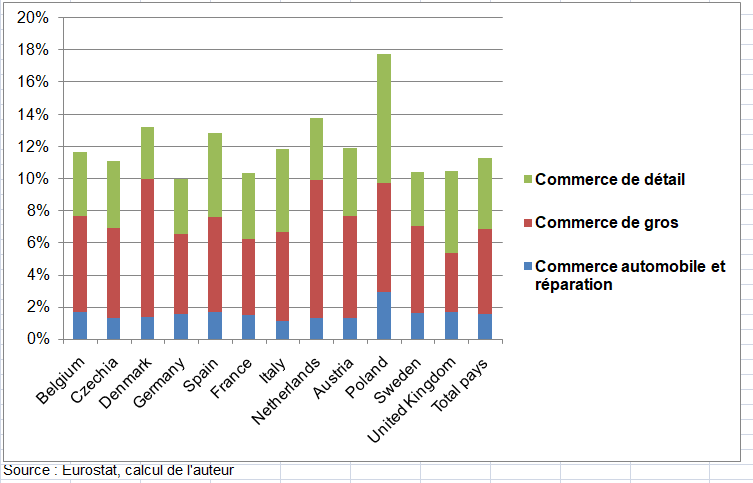

Importance relative du commerce de gros et de détail ; réparation de véhicules automobiles et de motocycles, 2021 (part en % de la valeur ajoutée et de l’emploi dans le total de l’économie marchande non financière)

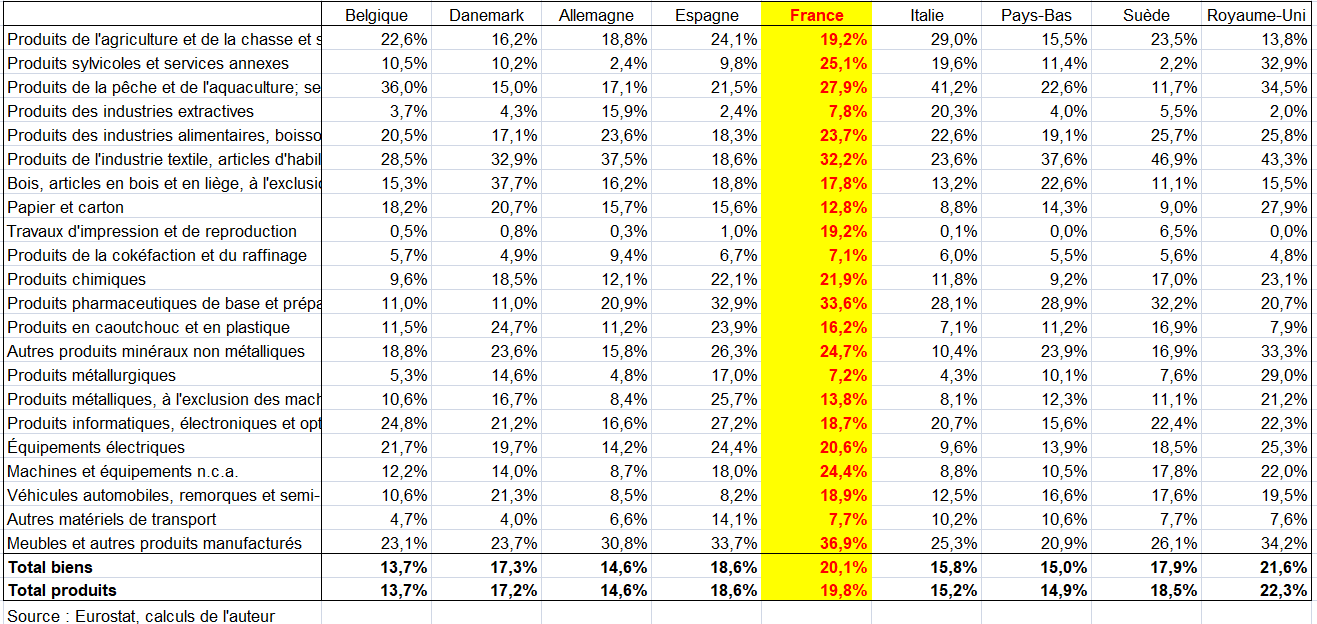

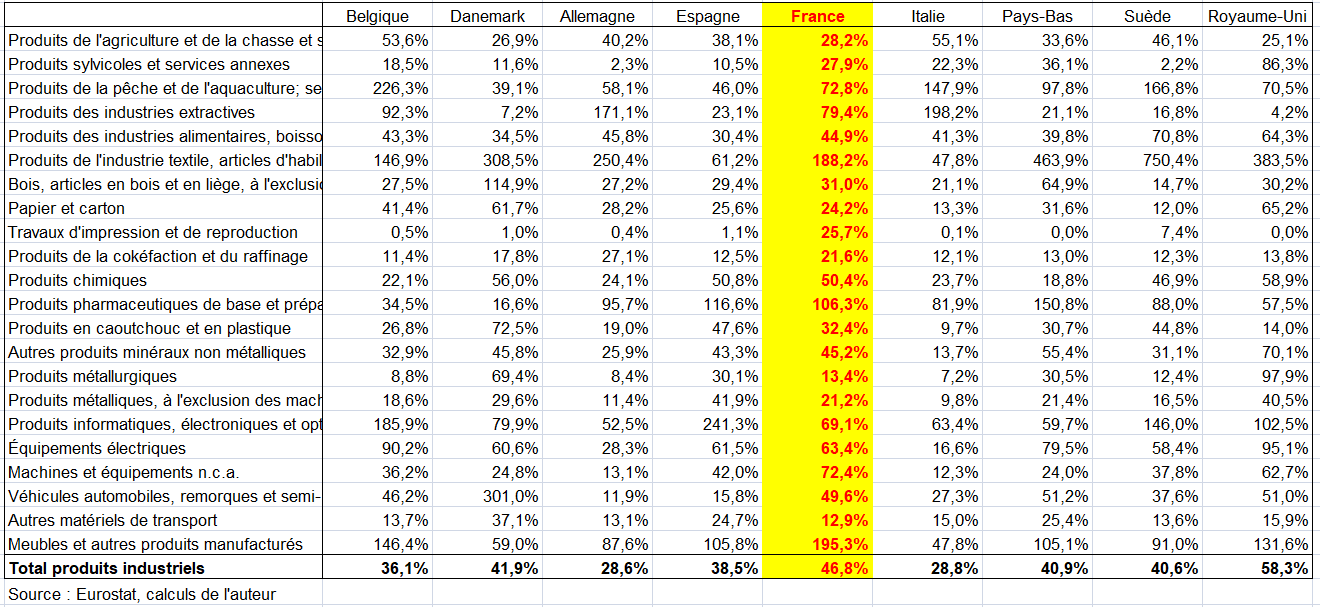

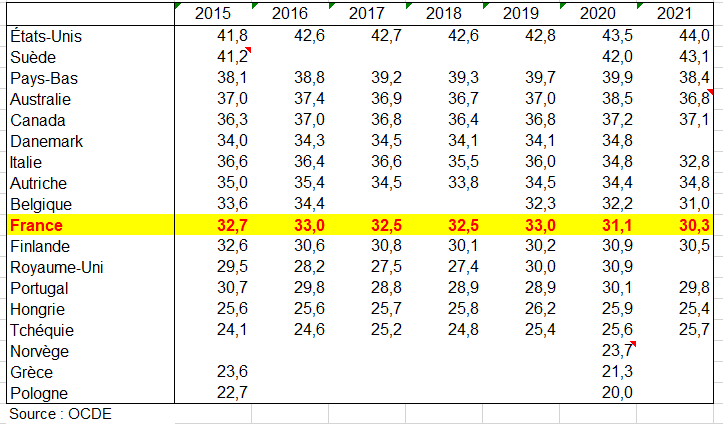

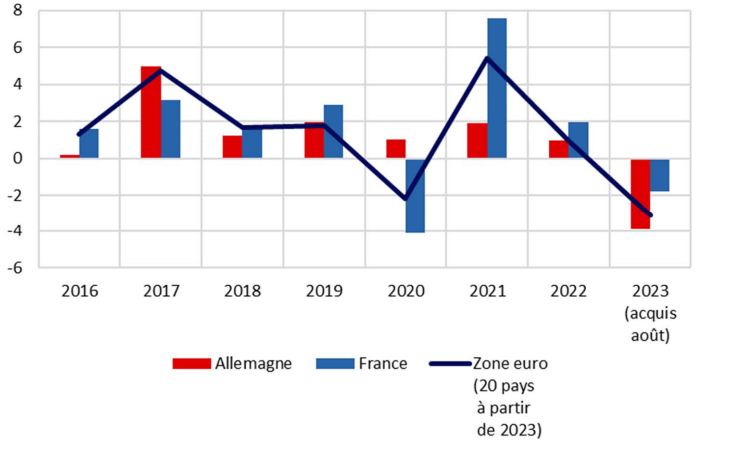

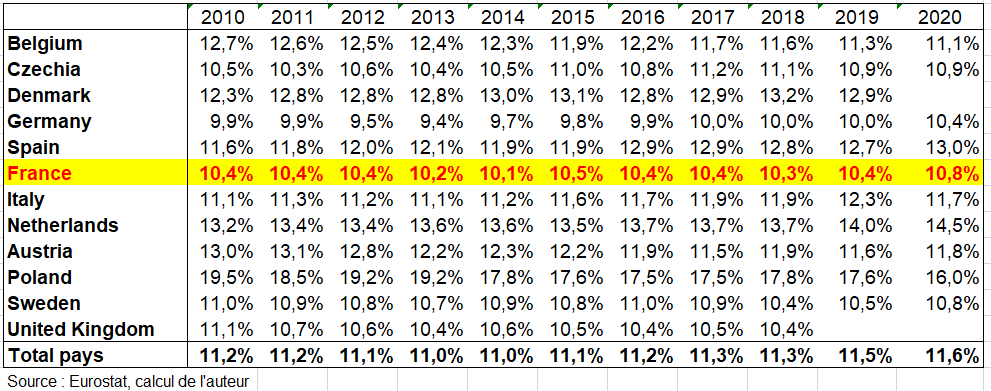

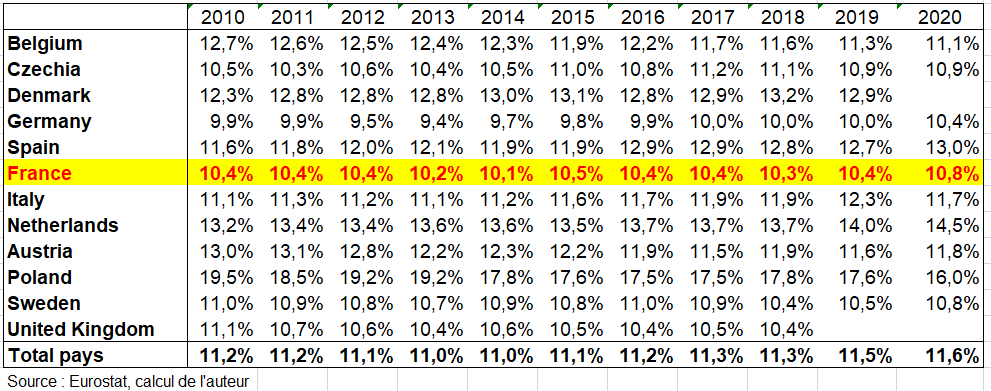

2/ Comparaisons européennes des agrégats et ratios de comptabilité nationale en base 2010

La part de la valeur ajoutée du commerce dans la VA totale est un peu moins élevée en France que dans la moyenne des principaux pays de l’UE. Ces données sont en base 2010 (2014 pour la France). Elles ne sont pas comparables aux ratios précédents de la France qui étaient en base 2020. La part plus faible en France s’explique par les 3 formes de commerce, l’écart avec la moyenne des pays étant à à peu près le même en proportion.

Tableau 10 part de la VA du commerce Eurostat

Part de la valeur ajoutée en prix courants du commerce dans le total de l’économie par pays en %

Part de la valeur ajoutée du commerce en prix courants dans les comptes du commerce par pays en % en 2018

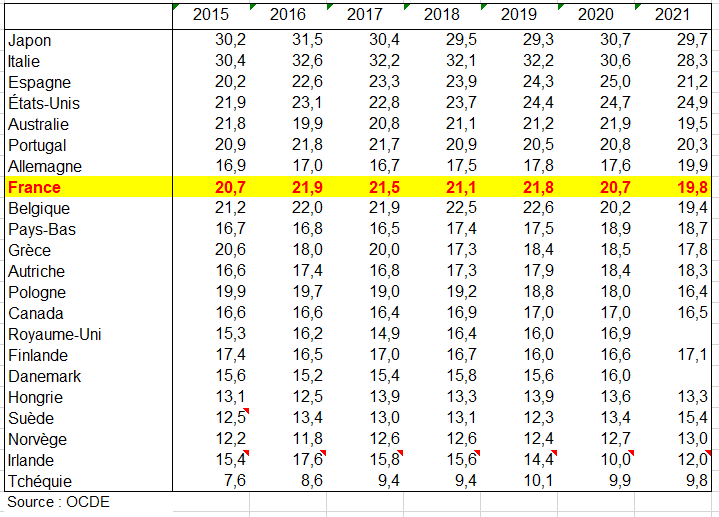

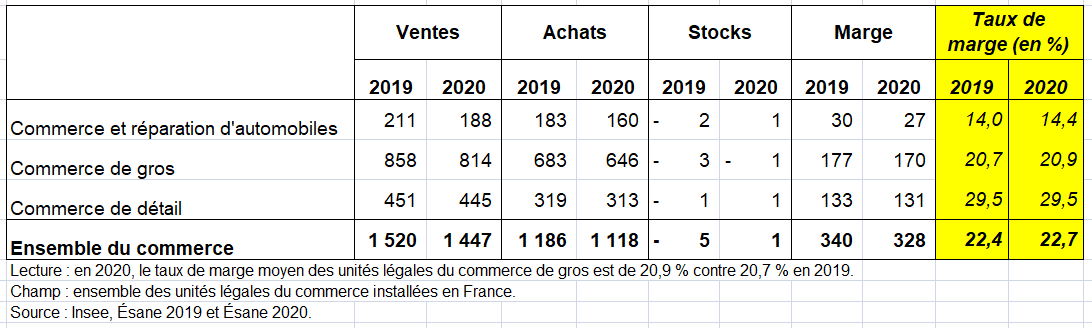

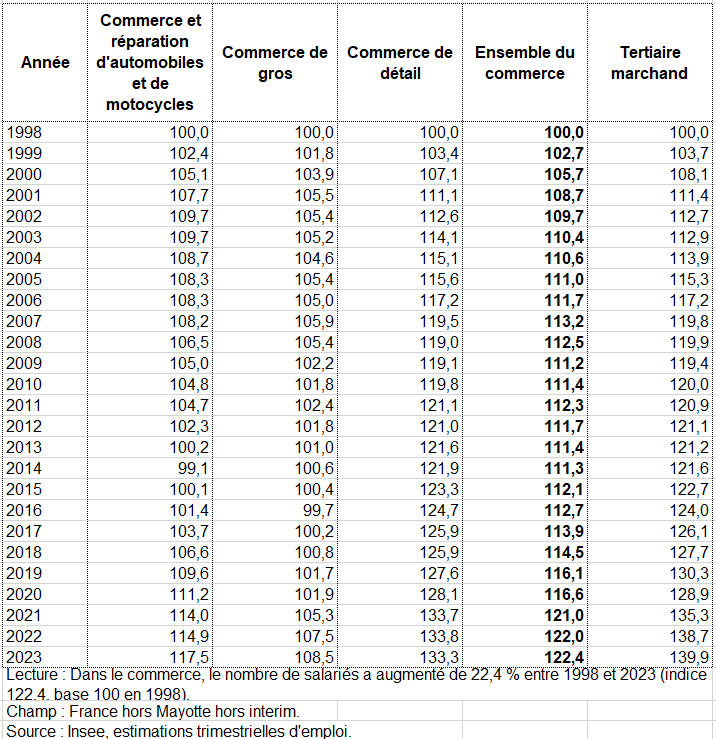

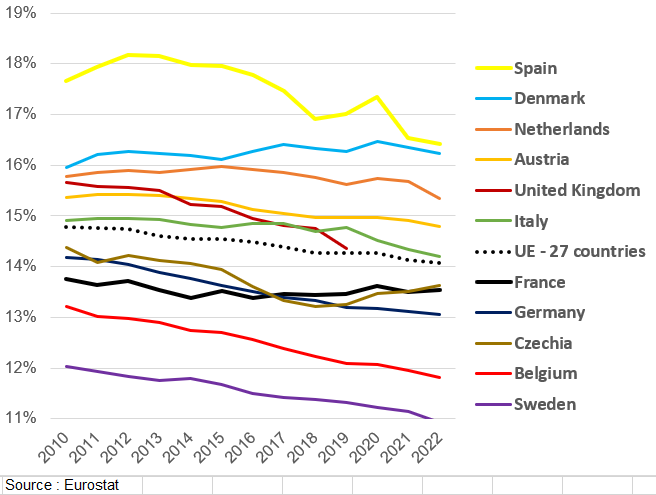

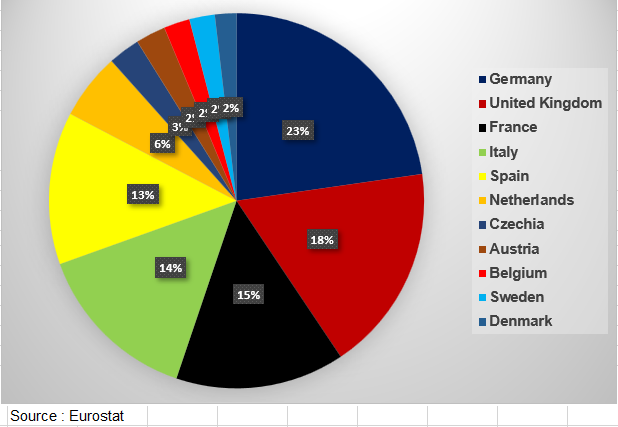

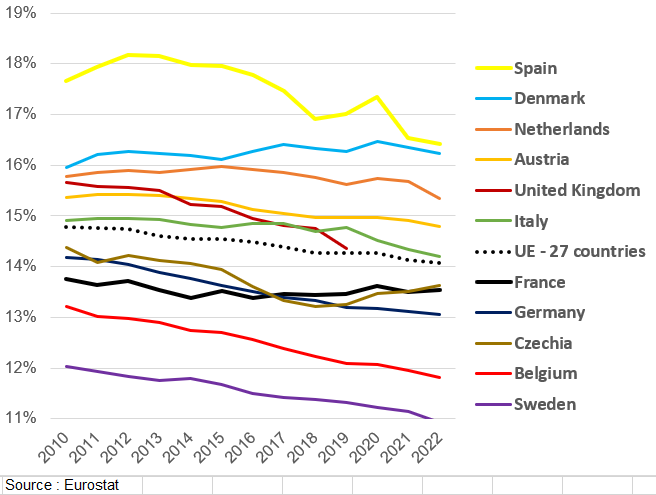

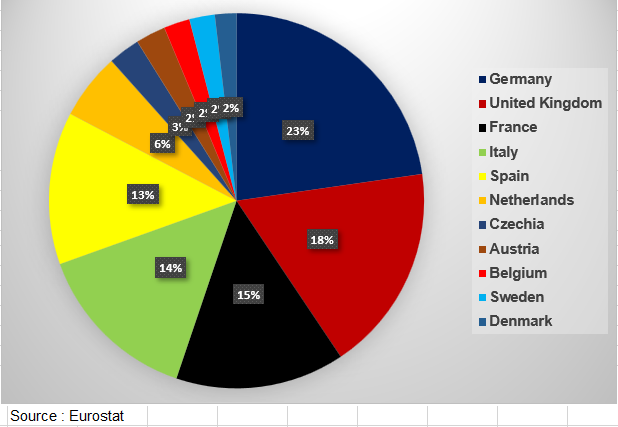

L’emploi du commerce est relativement élevé. Mais sa part diminue dans les pays sauf peut-être en France où cette baisse relative est très faible : 13,5% de l’emploi total en 2022 contre 13,8% en 2010. Dans l’UE cette par est respectivement de 14,2% contre 14,8%. La France représente 15% de l’emploi du commerce des pays sélectionnés, l’Allemagne 22% et le Royaume-Uni 18%.

Emploi du commerce en milliers de personnes dans l’emploi total en %

Répartition de l’emploi du commerce dans l’emploi total du commerce des pays en 2019 en %

3/ Quelques données structurelles

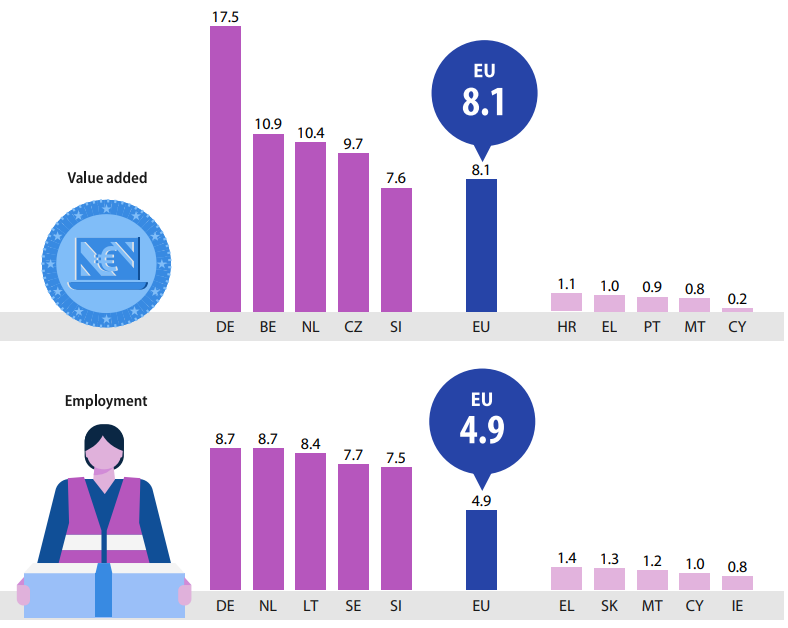

a) le poids du commerce de chaque pays dans celui de l’UE

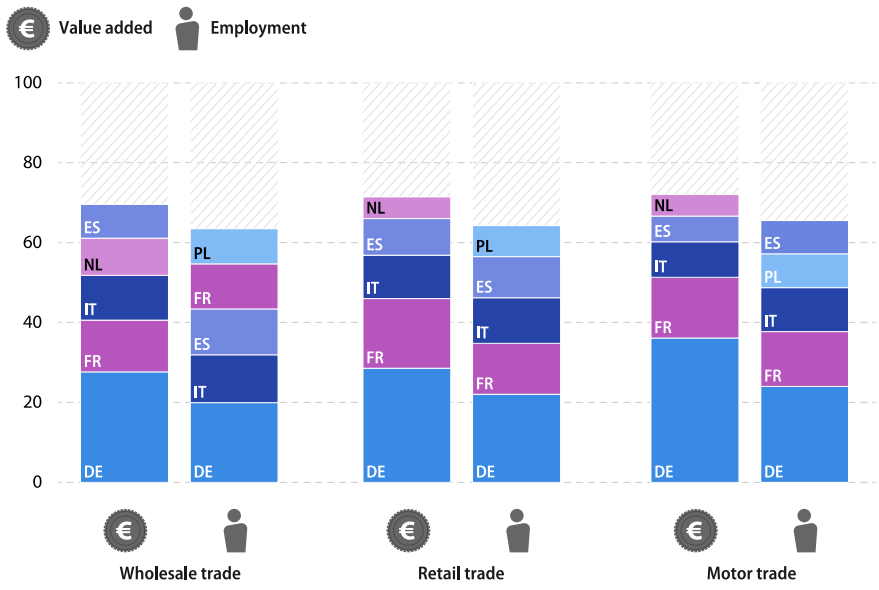

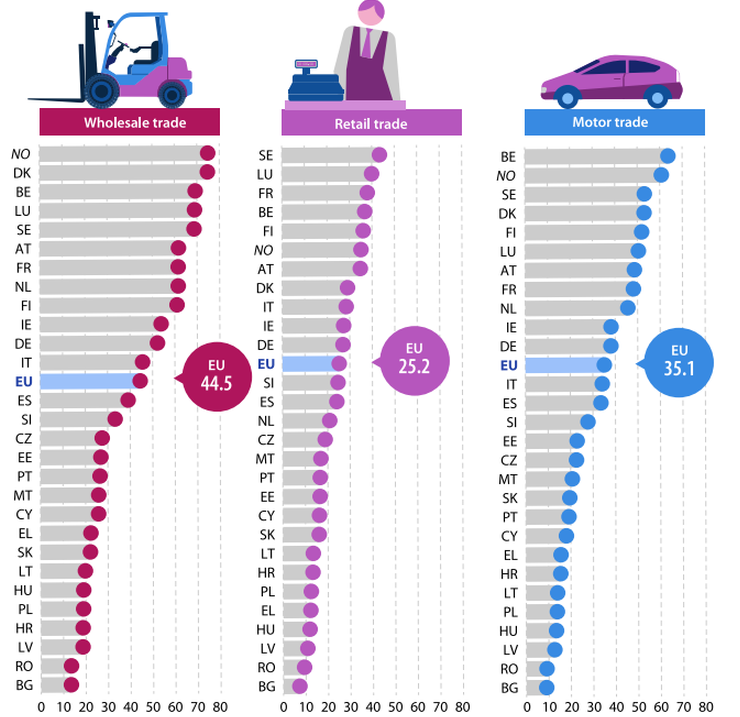

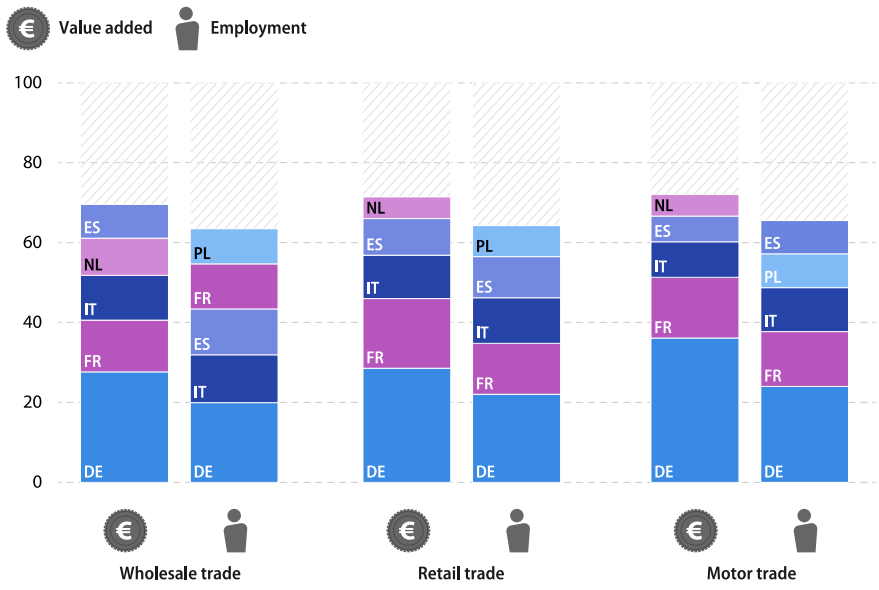

L’Allemagne détient la plus grande part de la valeur ajoutée de l’UE dans les trois divisions du commerce en 2021, suivie de la France et de l’Italie. en 2021, suivie de la France et de l’Italie. Dans le commerce de gros, les Pays-Bas occupaient la quatrième place, suivis par l’Espagne, tandis que pour le commerce de détail et le commerce automobile, ces positions sont inversées. En termes d’emploi, l’Allemagne avait également la plus grande part du total de l’UE dans les trois divisions du commerce en 2021. Pour le commerce de gros, l’Italie et l’Espagne ont déclaré les deuxième et troisième effectifs les plus importants, devant la France et la Pologne. La France et l’Italie occupent les deuxième et troisième places pour le commerce de détail et le commerce automobile. l’Espagne et la Pologne complètent le top 5.

Concentration de l’activité du commerce – les cinq premiers États membres de l’UE. (%, part de l’emploi et de la valeur ajoutée dans l’UE pour chaque activité, 2021)

Source : Eurostat

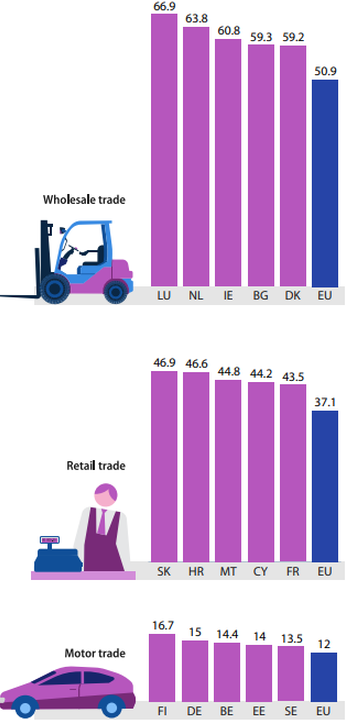

Étant donné la nature essentielle et locale de nombreuses activités de commerce, la spécialisation géographique tend à être moindre que celle observée pour de nombreuses activités industrielles ou d’autres activités de services. Par exemple, 16,7 % de de la valeur ajoutée du commerce en Finlande a été a été enregistrée dans le commerce et la réparation automobile en 2021, plus que dans tout autre État membre de l’UE, mais ce pourcentage n’était pas beaucoup plus élevé que la moyenne de l’UE (12 %). Le Luxembourg (66,9 %) et les Pays-Bas (63,8 %) étaient les deux premiers États membres de l’UE en termes de contribution du commerce de gros à la valeur ajoutée du commerce en 2021, soulignant leur spécialisation dans la distribution, le transport et la logistique ; Ils étaient suivis de près par l’Irlande (60,8 %). Chypre, Malte et la France , trois États membres qui accueillent un grand nombre de touristes chaque année – ont enregistré les plus fortes contributions du commerce de à la valeur ajoutée du commerce de détail.